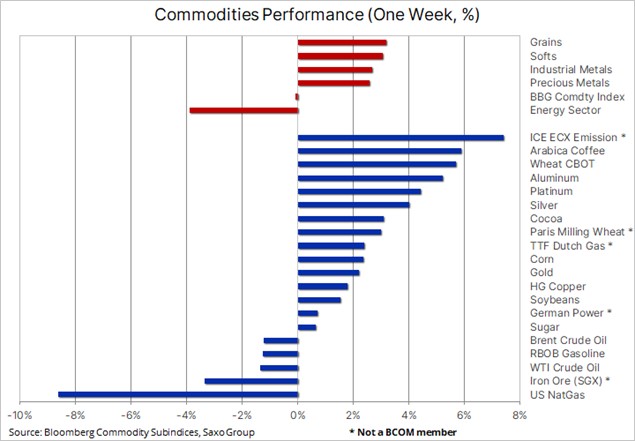

Indeks towarowy Bloomberg przez czwarty tydzień z rzędu odnotował spadek; straty w sektorze energii przeważyły nad zyskami metali i produktów rolnych. Wynik tego indeksu, monitorującego 24 najważniejsze kontrakty terminowe, odzwierciedla wydarzenia, z którymi sektor ten musiał się zmierzyć – najwyższym odczytem inflacji w Stanach Zjednoczonych od trzydziestu lat, rozważaniem przez rząd amerykański metod obniżenia cen ropy, pogorszeniem prognozy dotyczącej podaży kluczowych upraw, niepewnością geopolityczną w odniesieniu do wschodnich granic Europy, a przede wszystkim – z najsilniejszym umocnieniem dolara od ponad roku.

Sektor energii odnotował spadek przez trzeci tydzień z rzędu, przede wszystkim ze względu na spadek cen ropy i załamanie cen gazu w Stanach Zjednoczonych przy równoczesnym wzroście cen metali przemysłowych i szlachetnych. Natomiast w sektorze produktów rolnych nastąpił istotny wzrost cen pszenicy, w miarę zmniejszania się światowej podaży; zyskały również inne kluczowe produkty, takie jak kawa czy kukurydza.

Metale szlachetne: Po pięciu miesiącach utrzymywania się w granicach przedziału złoto wreszcie przyciągnęło uwagę inwestorów, przedzierając się przez obszar oporu, który od lipca już wielokrotnie został odrzucony. Na rynku zapanowało ożywienie w reakcji na najwyższy odczyt inflacji w Stanach Zjednoczonych od ponad 30 lat, w efekcie którego realne rentowności dziesięcioletnich obligacji amerykańskich spadły do rekordowego poziomu -1,25%. Mimo iż po ostatnim posiedzeniu FOMC przeważała narracja, że Fed zignoruje wysoką inflację, główny nacisk kładąc raczej na rynek pracy, odczyt ten okazał się wystarczający do wywołania reakcji na rynku, co spowodowało wzrost oczekiwań dotyczących przyszłorocznych podwyżek stóp przez Fed.

Perspektywa przyspieszenia tempa podwyżek stóp amerykańskich w 2022 r. w połączeniu ze wzrostem rentowności obligacji na długim końcu krzywej dochodowości przyczyniła się do wywindowania dolara do najwyższego poziomu od ponad roku. Najnowsze umocnienie złota i zdolność do poradzenia sobie z mocnym dolarem sprawiły, że cena złota w euro osiągnęła roczne maksimum powyżej 1 625 EUR/oz. Wszystko to może sygnalizować zmianę w postrzeganiu tego metalu przez rynek, ponieważ mogą to być pierwsze oznaki potwierdzające atrakcyjność złota jako zabezpieczenia przed rosnącymi presjami cenowymi.

Zanim będzie można spekulować na temat dalszego wzrostu, złoto musi uzyskać potwierdzenie, że ostatni obszar oporu pomiędzy 1 830 i 1 835 USD stał się obecnie wsparciem. Jeżeli złoto nie utrzyma się w tych rejonach, może nastąpić likwidacja nowo otwartych długich pozycji. Zasadnicze znaczenie będzie miała ponadto reakcja inwestorów za pośrednictwem rynku funduszy giełdowych. W ubiegłym roku zarządzający funduszami stopniowo ograniczali swoją ekspozycję na złoto w miarę, jak spadek zmienności na rynku akcji i rosnące ceny akcji zmniejszały zapotrzebowanie na dywersyfikację. W nadchodzących tygodniach okaże się, czy rozgrzany do czerwoności odczyt inflacji CPI w Stanach Zjednoczonych zmieni to nastawienie.

Ropa naftowa przez trzeci tydzień z rzędu odnotowała spadek po tym, jak kolejny raz nie zdołała przyciągnąć wystarczającej liczby nabywców, aby ceny ropy Brent przekroczyły podwójny wierzchołek na poziomie 86,70 USD. Mimo iż światowa prognoza krótkoterminowa nadal wskazuje na korzystne dla cen ograniczenie podaży, rynek traci impet ze względu na ryzyko interwencji Stanów Zjednoczonych w celu ograniczenia cen, kolejną falę Covid-19 w Europie i w Azji, niższe ceny gazu i węgla, zmniejszające zapotrzebowanie na inne źródła energii, a także miesięczny raport OPEC w sprawie rynku ropy sugerujący, że obecne poziomy cen zaczynają negatywnie wpływać na popyt, w szczególności w takich krajach, jak Indie czy Chiny.

Po ostatniej decyzji OPEC+ dotyczącej utrzymania obecnego tempa miesięcznego zwiększania produkcji, administracja amerykańska zaczęła coraz głośniej obwiniać organizację o wpływanie na wzrost cen ropy. Bardzo wysokie, a w niektórych stanach niemal rekordowe, ceny benzyny w Stanach Zjednoczonych, zwiększają prawdopodobieństwo interwencji w celu ograniczenia cen poprzez jednorazowe uwolnienie rezerw strategicznych lub – co stanowi bardziej kontrowersyjny sposób – poprzez tymczasowy zakaz eksportu amerykańskiej ropy.

W swojej miesięcznej prognozie krótkoterminowej dla rynku energii (Short-term Energy Outlook, STEO) amerykańska Administracja Informacji Energetycznej (EIA) podtrzymała opinię, że na początku przyszłego roku na rynku panować będzie nadmierna podaż – poglądu tego nie podziela Russell Hardy, prezes grupy kapitałowej Vitol, największego na świecie niezależnego podmiotu zajmującego się handlem ropą. W wirtualnym wystąpieniu na konferencji Reuters dotyczącej rynków towarowych w ubiegły wtorek stwierdził, że globalny popyt na ropę powrócił do poziomów z 2019 r. i w pierwszym kwartale 2022 r. jeszcze bardziej wzrośnie. Nie wykluczając ceny 100 USD za baryłkę ropy Brent w 2022 r., podkreślił, że ograniczona podaż na rynku ropy utrzyma się przez kolejne 12 miesięcy ze względu na spadek rezerw produkcyjnych OPEC do poziomu 2-3 mln baryłek dziennie.

Poza powyższymi zjawiskami o charakterze krótkoterminowym, rynek ropy czekają długie lata potencjalnego niedoinwestowania – najwięksi gracze tracą apetyt na duże przedsięwzięcia, po części ze względu na niepewną prognozę długoterminową dla popytu, ale także, w coraz większym stopniu, ze względu na ograniczenia kredytowe nakładane na banki i inwestorów w związku z ESG (kwestiami dotyczącymi środowiska, społecznej odpowiedzialności i ładu korporacyjnego) i naciskiem na zieloną transformację.

O tym, czy krótkoterminowy przedział dla ropy Brent wyniesie 80-85 USD, czy też nastąpi potencjalnie głębsza korekta w kierunku 75,50 USD, w znacznym stopniu zadecyduje podjęcie działań przez administrację Bidena na rzecz ograniczenia cen. Uwolnienie rezerw strategicznych rzędu 50 mln baryłek mogłoby spowodować chwilowy spadek cen, być może nawet o pięć dolarów, jednak w ujęciu ogólnym nie przewidujemy istotnego długoterminowego negatywnego przełożenia takiej decyzji na ceny.

Światowe ceny pszenicy w dalszym ciągu idą w górę: cena kontraktów terminowych na pszenicę konsumpcyjną na giełdzie w Paryżu osiągnęła kolejny rekord nieco poniżej 300 EUR za tonę, natomiast ceny w Chicago plasują się w okolicach najwyższego poziomu od 2012 r. Niskie zbiory w Ameryce Północnej, w połączeniu ze spadkiem eksportu z Rosji, będącej największym światowym eksporterem, przyczyniły się do wzrostu popytu na pszenicę europejską, a biorąc pod uwagę perspektywę kolejnego potencjalnie trudnego dla rolnictwa roku 2022 ze względu na powrót zjawiska La Ninã i wyższe koszty nawozów, niektórzy z największych importerów zaczęli już zwiększać tempo skupu.

Do ostatniego wzrostu przyczynił się wspomniany powyżej odczyt inflacji, dalsza korekta w dół globalnych zapasów przez amerykański Departament Rolnictwa, a przede wszystkim obawy o możliwe dalsze spowolnienie eksportu z Rosji. Przewidywania dotyczące solidnych zbiorów w Australii i Argentynie stanowiłyby zaledwie niewielką ulgę w sytuacji, gdyby Rosja – ze względu na utrzymujące się wysokie ceny – zadecydowała o zatrzymaniu większej części plonów, aby ograniczyć wzrost krajowych cen.

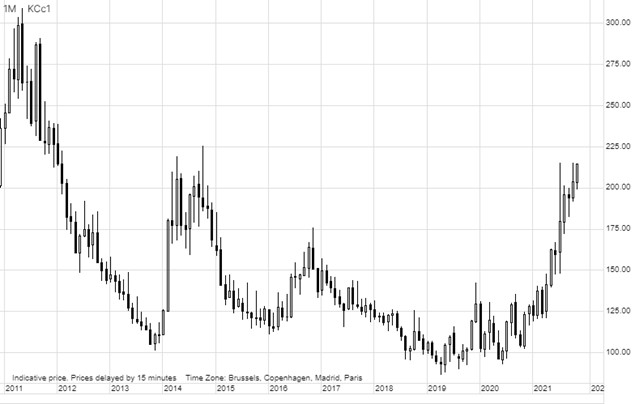

Kawa to kolejny kluczowy produkt, którego cena osiąga ostatnio nowe wieloletnie maksima. Z uwagi na obawy o podaż w Brazylii i Kolumbii, cena kontraktów terminowych na kawę arabica na giełdzie nowojorskiej osiągnęła najwyższy poziom od siedmiu lat, tj. 2,16 USD za funt. Po tym, jak w latach 2015-2020 cena ta oscylowała w przedziale 1,2 USD za funt ze względu na nadmierną podaż, w tym roku nastąpił mocny wzrost. Mimo iż zatory i opóźnienia na światowym rynku transportu kontenerowego w ostatnich miesiącach stanowiły wyzwanie dla spedytorów, głównym powodem utrzymującego się wzrostu jest spadek podaży w efekcie załamania produkcji w Brazylii. Straty spowodowane suszą i przymrozkami, które wystąpiły na początku roku, nie tylko przełożyły się na mniejsze zbiory, ale również wzbudziły obawy dotyczące plonów w nadchodzącym sezonie. W Kolumbii ulewne deszcze negatywnie wpłynęły na plony i zwiększyły ryzyko wystąpienia chorób roślin.

Źródło: Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank