Sytuacja rynkowa

Czwartkowa sesja przyniosła wzrostowe odreagowanie poprzedzającego spadku. Podstawa wczorajszej świecy była bliska potencjalnej strefy wsparcia określonej wsp. 1,618 z czerwcowej korekty wzrostowej. Na szybszych wskaźnikach AT pojawiły się pozytywne dywergencje jako sygnał możliwego odwrotu. Chociaż środowe załamania istotnie nadwyrężyło podobieństwo do majowego przebiegu sesji, to jednak nie przekreśliło tej koncepcji. Za poprawą nastrojów stało głównie ustabilizowanie nastrojów dla sektora bankowego, na którym obawy o koszty możliwych zmian warunków umów kredytowych w CHF spowodowały silną wyprzedaż na środowej sesji.

W otoczeniu rynków zagranicznych wczorajsze notowania przeważały w zwyżki głównych indeksów. Z perspektywy ostatnich tygodni nadal jest utrzymana podwyższona zmienność notowań, a główne indeksy S&P500 oraz DAX pozostają w fazie szerokiej konsolidacji. Zmiana notowań kontraktów terminowych na te indeksy od wczorajszego popołudnia implikuje lekko wzrostowy początek sesji dla FW20.

W dzisiejszym kalendarium zwracamy uwagę od publikację końcowego raportu o krajowym PKB za II kw. Szybki szacunek sprzed dwóch tygodni wykazał dla danych wyrównanych sezonowo wzrost o 4,1% r/r, teraz będzie można ocenić wpływ poszczególnych komponentów. /Marcin Brendota/

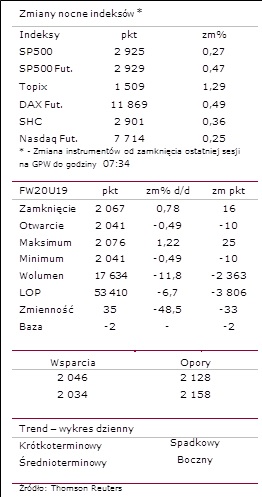

FW20 w układzie dziennym

FW20 w układzie 60-minutowym

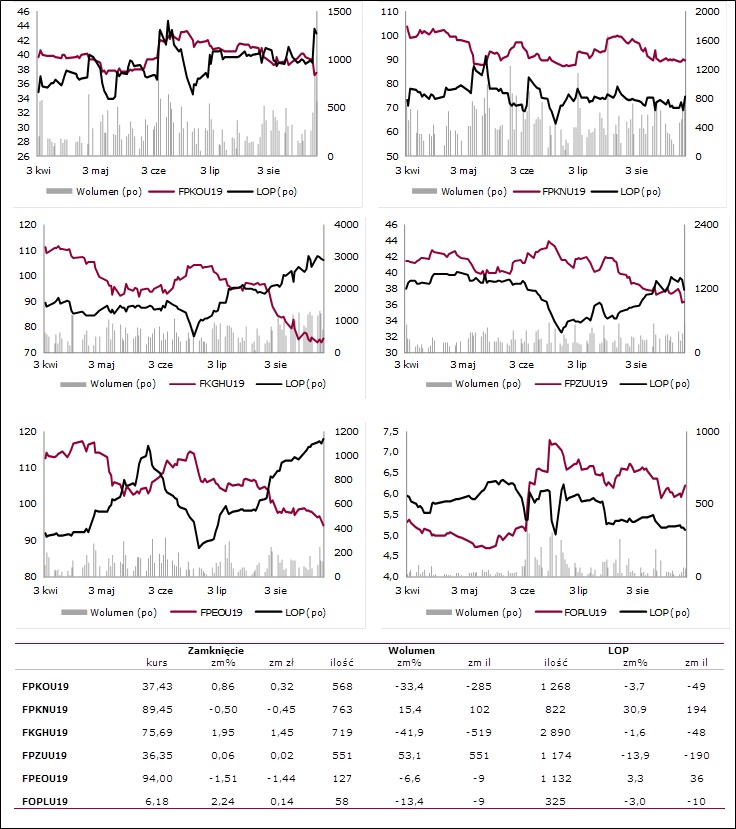

Wybrane kontrakty akcyjne

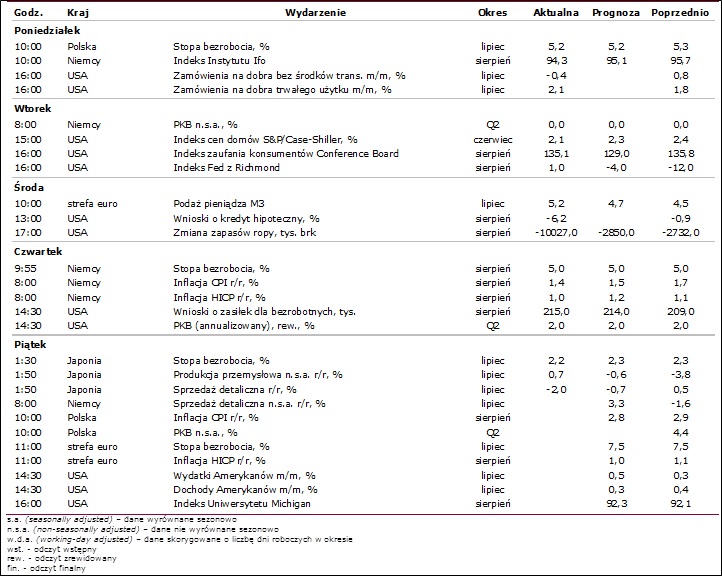

Kalendarium wydarzeń makroekonomicznych

Użyte w dokumencie skróty oznaczają:

LOP – liczba otwartych pozycji.

BAZA – różnica kursu instrumentu bazowego i kontraktu terminowego opiewającego na ten instrument wyrażona w punktach .

STOCHASTIC – oscylator stochastyczny; iloraz skumulowanej różnicy kursu i minimum z n-sesji do skumulowanej różnicy maksimum i minimum z n-sesji. Linią sygnalną jest średnia krocząca z oscylatora. Podstawowa interpretacja zakłada generowanie sygnałów na podstawie przebicia przez oscylator linii sygnalnej. Przebicie oddolne jest sygnałem kupna, odgórne traktowane jest jako sygnał sprzedaży. Oscylator pełni także funkcję miernika rynku wykupionego i wyprzedanego, odpowiednio dla wartości powyżej 80 pkt i poniżej 20 pkt. Dodatkowo na wskaźniku poszukiwane są dywergencje względem kursu danego instrumentu.

MACD – różnica dwóch eksponencjalnych średnich ruchomych o różnych okresach. Linią sygnalną jest średnia eksponencjalna z wartości samego wskaźnika. Podstawowa interpretacja zakłada generowanie sygnałów na podstawie przebicia przez MACD linii sygnalnej. Przebicie oddolne jest sygnałem kupna, odgórne traktowane jest jako sygnał sprzedaży.

RSI – oscylator skonstruowany w oparciu o stosunek średnich eksponencjalnych ze zmiany cen dla sesji wzrostowych i spadkowych, porusza się w przedziale 0-100, miernik stanów wykupienia (wartości powyżej 70) oraz wyprzedania rynków (wartości poniżej 30). Dodatkowo na wskaźniku poszukiwane są dywergencje względem kursu danego instrumentu. Handel na konkretnym instrumencie może oznaczać dla niego inne niż 30/70 poziomy wyprzedania/wykupienia, które odczytać można na bazie historycznego zachowania oscylatora.

Composite Index – wskaźnik zbudowany na bazie dwóch oscylatorów RSI (krótszego 3-okresowego oraz dłuższego 14-okresowego) i obliczany jest jako różnica 9-okresowego momentum dłuższego RSI, powiększona o średnią wartość z trzech ostatnich okresów krótszego RSI. W ten sposób wskaźnik potrafi uchwycić zmianę bieżącego zachowania RSI na tle historycznego. Dywergencje pomiędzy wskaźnikiem i 14-okresowym RSI (przy skrajnych wartościach tego oscylatora) zapowiadają zwroty na RSI, przez co również zwroty dla kursu instrumentu.

ATR – średnia rzeczywistego zasięgu. Wskaźnik zmienności rynku oddający wzajemną relację cen maksymalnej, minimalnej i zamknięcia w danej jednostce czasu względem poprzednich notowań. Wartości wskaźnika wyrażone są w nominale przyjętym dla ceny danego instrumentu (dla FW20 w pkt; dla akcji notowanych na GPW w PLN). Wskaźnik przyjmuje wyłącznie dodatnie wartości, nie posiada górnej granicy. Wartości wskaźnika, które w relacji do kursu są większe od 5% są uznawane za ponadprzeciętne. Niskie wartości częściej towarzyszą kształtowaniu się lokalnych szczytów, wysokie wartości częściej pojawiają się przy kształtowaniu lokalnych minimów. Wskaźnik chętnie wykorzystywany przy definiowaniu poziomów dla zleceń stop-loss.

Źródło: Biuro Maklerskie Alior Bank