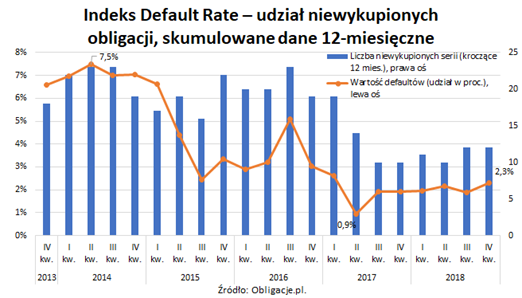

Według najnowszych obliczeń wskaźnika default rate w samym środku największego na krajowym rynku obligacyjnego skandalu wartość notowanych na GPW korporacyjnych papierów dłużnych, które nie doczekały się spłaty w 2018 roku… spadła. o 20,1 proc. r/r.

Nominalna wartość niespłaconych w minionym roku notowanych na GPW obligacji firm wyniosła 141,9 mln zł wobec rekordowych 177,6 mln zł rok wcześniej (początkowo 194,8 mln zł, ale Sygnity rozliczyło część niewykupionych w 2017 r. obligacji). Liczba niewykupionych serii wzrosła jednak z 10 do 12. Aż dziewięć z nich, na łączną kwotę 127,4 mln zł, to papiery GetBacku, co i tak jest tylko niewielkim wycinkiem całej afery windykacyjnej spółki. Dość wspomnieć, że wartość jej obligacji to ponad 2,6 mld zł, a z tego tylko około 0,5 mld zł trafiło do giełdowego obrotu.

W kwestii GetBacku należy się kilka słów wyjaśnienia. Po pierwsze, ze względu na dostępne informacje, publikowane przez Obligacje.pl statystyki spłacalności korporacyjnego długu dotyczą tylko emisji notowanych na GPW. Po drugie, dane przedstawiają wyłącznie papiery niewykupione w pierwotnym dniu spłaty. Nie obejmują więc jeszcze obligacji GetBacku zapadających w latach 2019-2021.

Poprawa ogólnej spłacalności

Od miesięcy obserwujemy, jak afera GetBacku na dobre zmienia funkcjonowanie krajowego rynku obligacji korporacyjnych. Tymczasem warto dostrzec, że poza tą jedną spółką – nie umniejszając skali problemu – ogólna spłacalność korporatów na GPW wyraźnie się poprawia. Poza samym GetBackiem papierów dłużnych w 2018 r. nie spłaciły jeszcze Chemoservis-Dwory (2,2 mln zł), Kerdos Group (10 mln zł) oraz Eurocent (2,3 mln zł). I tylko w pierwszym przypadku można mówić o jakimkolwiek zaskoczeniu. Kerdos znajduje się w upadłości od ponad roku, a upadłość Eurocentu także ogłoszono nim nadszedł termin wykupu.

Inny problem, aczkolwiek także sprowadzający się do defaultu, odnotowano zaś na obligacjach Fast Finance. Wprawdzie ostateczny termin spłaty notowanego na GPW długu windykatora to styczeń 2021 r., lecz w październiku minionego roku spółka zobowiązana była do przeprowadzenia okresowej amortyzacji długu. Tym razem kolejnej raty kapitału obligatariusze jednak się nie doczekali.

Wyniki zawyżają niewidzialne małe emisje

Ogólna poprawa spłacalności obligacji na GPW, wyjąwszy oczywiście GetBack, ma wiele przyczyn. Od tak jednoznacznych, jak sprzyjająca koniunktura gospodarcza, aż po – mniej oczywisty – fakt, że w ogóle coraz rzadziej do obrotu na Catalyst trafiają małe i wątpliwe jakościowo emisje. Tego rodzaju obligacji wciąż nie brakuje, ale ich emitenci trzymają się od GPW znacznie dalej niż w latach 2013-2015. Przypomnijmy, wtedy defaultem kończyła się średnio co piąta emisja, a do inwestorów nie wracało przeciętnie 7 proc. zainwestowanego kapitału wobec około 2 proc. w latach 2017-2018.

GPW, a więc i nasze statystyki, udaje się zresztą ominąć nie tylko małym emisjom. Warto przypomnieć choćby listopadowo-grudniowy default Work Service na trzech seriach długu o łącznej wartości blisko 45 mln zł. Ostatecznie niedługo po terminie wykupu spółka porozumiała się jednak obligatariuszami. Wciąż waży się natomiast los trwającej restrukturyzacji zadłużenia OT Logistics. Spółka na razie wydłużyła o dwa lata okres spłaty wartych 100 mln zł obligacji, które miały wygasać w listopadzie minionego roku. To akurat seria notowana na GPW, ale jedna z jej emisji – pierwotnie zapadająca we wrześniu minionego roku – także znajduje się poza giełdowym obrotem.

Oczywiście wciąż najgorzej wypadają małe emisje o wartości nie wyższej niż 10 mln zł. W minionym roku odnotowano osiem takich defaultów na łączną kwotę 51,3 mln zł. Stanowiło to odpowiednio 23,5 proc. zapadających serii oraz 23,3 proc. wygasającego zadłużenia. W grupie tej znalazła się każda z wymienionych wyżej spółek, tak Chemoservis-Dwory oraz Eurocent, jak i Kerdos Group, czy w końcu pięć serii długu GetBacku.

Jak liczymy wskaźniki default rate?

Relacja wartości i liczby serii niewykupionych obligacji do zapadającego zadłużenia liczone są w ujęciu 12-miesięcznym. Pomijamy papiery BGK, EBI, listy zastawne i emisje w euro.

Wskaźniki default rate liczone są w dwóch wariantach – dla całego rynku Catalyst (rynki prowadzone przez GPW oraz BondSpot), jak i dla emisji o wartości nie wyższej niż 10 mln zł (przyjmujemy, że są to oferty kierowane głównie do inwestorów indywidualnych).

By obliczyć default rate posługujemy się danymi własnymi oraz GPW. Uwzględniamy wyłącznie papiery, które były notowane na Catalyst, także jeśli zostały wycofane z obrotu przed terminem wykupu. Liczba i wartość niewykupionego długu porównywana jest z emisjami, które według pierwotnych warunków emisji powinny zapadać w danym okresie.

Jako default rate rozumiemy wyłącznie te emisje, które faktycznie nie zostały spłacone. Jeśli emitent ureguluje zobowiązania z opóźnieniem, wskaźniki mogą zostać skorygowane.

Źródło: Michał Sadrak, Obligacje.pl