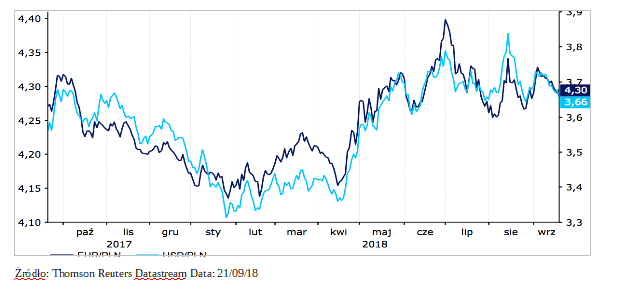

Od wczoraj, agencja indeksowa FTSE Russell zmieniła klasyfikację polskiego rynku kapitałowego – został on przeniesiony z grupy państw rozwijających się do grupy państw rozwiniętych. Jednak dla innych agencji Polska nadal jest rynkiem wschodzącym, co z kilku powodów niekorzystnie wpływało w ostatnich miesiącach na kondycję złotego. Pod presją znalazła się nie tylko nasza waluta, ale również inne waluty, nadal zaliczane do rynków wschodzących.

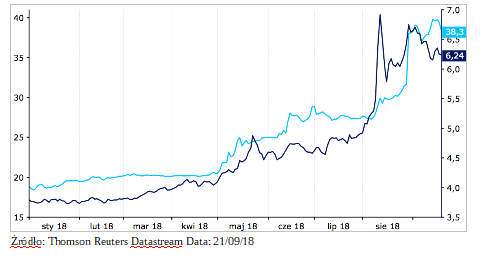

Na początku bieżącego roku polski złoty w relacji do euro umocnił się do najwyższego poziomu od połowy 2015 roku. Od tamtej pory waluta doświadczyła jednak wyprzedaży. Niemniej, w przeciwieństwie do 2016 roku, kiedy to PLN cierpiał głównie ze względu na czynniki wewnętrzne, słabość z ostatnich kilku miesięcy była związana niemal w pełni z czynnikami zewnętrznymi. Pod presją ostatnich miesięcy znalazła się grupa walut gospodarek rynków wschodzących.

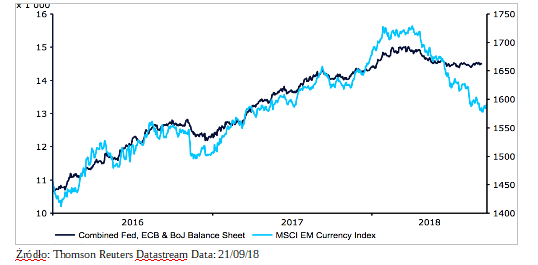

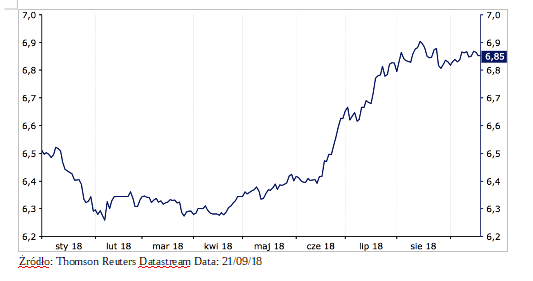

Kurs EUR/PLN (styczeń ‘18-wrzesień ‘18)

Zagrożenia, które doprowadziły do deprecjacji walut rynków wschodzących – w tym i złotego – nadeszły z kilku stron. Część z nich wygasa, a część kompletnie straciła na znaczeniu. Kilka czynników ryzyka jednak pozostało, a niektóre wraz z upływem czasu nasiliły się, w rezultacie sprowadzając znaczną część walut rynków wschodzących do poziomów nieuzasadnionych przez ich fundamenty. Co zatem miało wpływ na te ostatnie ruchy?

– Zmiany w polityce monetarnej

a) Normalizacja polityki Rezerwy Federalnej oraz siła dolara

W grudniu 2015 roku Rezerwa Federalna rozpoczęła cykl zacieśniania polityki monetarnej. Ze względu na pozytywną sytuację na rynku pracy, nabierający tempa wzrost cen i ogółem dobrą kondycję amerykańskiej gospodarki można przypuszczać, że w 2018 roku FED zdecyduje się łącznie na 4 podwyżki stóp procentowych. Sugerują to też indywidualne oczekiwania członków FOMC co do poziomu stóp procentowych.

Dotychczas w 2018 roku bank centralny podniósł stopy w marcu i w czerwcu, łącznie o 50 punktów bazowych. Jest wysoce prawdopodobne, że przed końcem roku FED zdecyduje się na podwyżki we wrześniu i w grudniu. Tym samym wraz z początkiem następnego roku stopy powinny znaleźć na poziomie 2,25-2,5 %, w porównaniu z obecnym poziomem 1,75-2,00 %. Zwiększony koszt pożyczek nie jest jednak na rękę amerykańskim firmom, ponoszą one bowiem z ich powodu wyższe koszty finansowe. Rosnące stopy procentowe powinny stanowić wsparcie dla dolara amerykańskiego, co z kolei źle wróży firmom w gospodarkach wschodzących, zwłaszcza tych korzystających z finansowania w USD. Podmioty z gospodarek EM stają się bowiem narażone jednocześnie na ryzyko z powodu możliwej zmiany stóp procentowych oraz z tytułu wahań kursów walutowych.

Dla gospodarek zależnych od pożyczek denominowanych w walutach obcych obsługa długu może stać się zbyt uciążliwa, zwłaszcza jeżeli jednocześnie zmaterializują się ryzyka stopy procentowej oraz kursu walutowego. Zważywszy na fakt, że naszym zdaniem w tym roku prawdopodobne są jeszcze dwie podwyżki stóp procentowych w USA, dolar amerykański powinien nadal pozostawać względnie mocny, nawet w obliczu nadciągającej normalizacji polityki monetarnej ze strony Europejskiego Banku Centralnego. W tym miejscu warto jednak zwrócić uwagę, że rynki finansowe nie wyceniają jeszcze w pełni dwóch dodatkowych podwyżek stóp Rezerwy Federalnej w bieżącym roku.

Rynkowe szacunki prawdopodobieństwa trzech lub czterech podwyżek stóp procentowych do końca roku (maj ‘18-wrzesień ‘18)

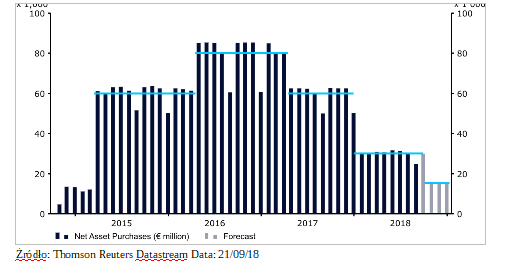

b) Zmiany w polityce Europejskiego Banku Centralnego

W czerwcu EBC ogłosił plany zakończenia sztandarowego programu skupowania obligacji rządowych. Do końca września Europejski Bank Centralny będzie kontynuował skup obligacji o równowartości 30 mld euro miesięcznie. Na przestrzeni trzech ostatnich miesięcy roku, wartość skupowanych obligacji spadnie do 15 mld euro. Bank centralny ma nadzieję zakończyć program luzowania ilościowego wraz z końcem grudnia.

Miesięczna wartość obligacji skupowanych przez EBC (2014-2018)

Kolejnym krokiem po zakończeniu przez EBC programu QE będzie podniesienie stóp procentowych, celem normalizacji polityki monetarnej. Obecnie dwie główne stopy procentowe w strefie euro, czyli stopa refinansowania oraz stopa depozytowa, wynoszą odpowiednio 0 % oraz -0,4 %. Ostatnie komunikaty EBC potwierdziły, że Bank nie planuje natychmiastowej podwyżki stóp procentowych. Zamiast tego Europejski Bank Centralny oświadczył, że spodziewa się utrzymania stabilnego poziomu stóp procentowych „przez lato 2019 roku”. Można zatem wnioskować, że pierwsza podwyżka stóp procentowych w strefie euro nastąpi w drugiej połowie przyszłego roku.

Wyższe stopy procentowe w strefie euro mają potencjał, aby wpłynąć na percepcję inwestorów i zadziałać jak „odkurzacz”, wysysając kapitał z powiązanych krajów, które nie są zaangażowane w cykl zacieśniania polityki monetarnej. Kapitał może opuszczać kraje, w których rekompensata za ryzyko może zostać uznana za niewystarczającą

c) Ograniczanie bilansu Rezerwy Federalnej

Zmiana polityki monetarnej Rezerwy Federalnej nie ogranicza się jedynie do podwyżek stóp procentowych. Od października 2017 roku FED stara się ograniczyć rozmiar bilansu, który znacznie wzrósł po wprowadzeniu przez bank centralny programu luzowania ilościowego. Banki centralne wielu z najbardziej rozwiniętych gospodarek świata zaangażowały się w proces skupowania aktyw na masową skalę. Zjawisko to doprowadziło do spadku rentowności obligacji, oraz wywarło istotny wpływ na rynki finansowe. Inwestorzy przyzwyczaili się do pewnego poziomu stóp zwrotu, w związku z czym w celu uzyskania podobnych wyników jak wcześniej, musieli zwiększyć akceptowalny poziom ryzyka. W obliczu niskich rentowności byli oni bardziej chętni do lokowania kapitału w gospodarkach wschodzących, które oferowały często względnie wysokie stopy zwrotu.

Suma bilansowa banków centralnych krajów G3 i indeks walut MSCI EM (2010-2018)

Inwestowanie na rynkach wschodzących staje się mniej atrakcyjne w obliczu wzrostu rentowności obligacji w krajach rozwiniętych – w tym już obecnie wysokich rentowności w Stanach Zjednoczonych. Wraz z upływem czasu premia za ryzyko może nie wystarczać inwestorom do uzasadnienia inwestycji w gospodarkach EM. Może zatem dojść w ich przypadku do odpływu kapitału. W niektórych przypadkach może to już mieć miejsce.

d) Zmiany w polityce monetarnej w Europie Środkowo-Wschodniej

Polska jest jednym z nielicznych znaczących krajów regionu CEE, który nie znajduje się obecnie w cyklu zacieśniania polityki monetarnej. Narodowy Bank Polski nie spodziewa się, żeby w najbliższym czasie istniała potrzeba podniesienia stóp procentowych. Inflacja bazowa wynosi aktualnie 0,9 %, a sam NBP jest obecnie jednym z najbardziej gołębich banków centralnych Europy Środkowo-Wschodniej.

Stopy procentowe w Czechach niemal na pewno dogonią w tym roku poziom stóp w Polsce, a najpewniej przekroczą go bliżej końca 2018 r., albo na początku następnego roku. Tymczasem w Rumunii stopy wzrosły znacznie w porównaniu z pozostałymi krajami regionu, a w obliczu znacznego tempa wzrostu cen można się spodziewać dalszych podwyżek ze strony Narodowego Banku Rumunii (NBR). Dynamika cen w Rumunii wynosi obecnie 5,1 %, a preferowany przez bank centralny wskaźnik core3 obecnie znajduje się w okolicy poziomu 3 %. Zmian w retoryce dokonał również poprzednio najbardziej gołębi z banków centralnych CEE, czyli Narodowy Bank Węgier. Inflacja w tym kraju znalazła się w widełkach celu inflacyjnego, osiągając poziom 3,4 % rocznie. W jej obliczu bank centralny powinien być bardziej skłonny do zacieśniania stóp procentowych.

Bierność Narodowego Banku Polskiego może zachęcić inwestorów do wybrania innych gospodarek Europy Środkowo-Wschodniej. Jesteśmy jednak zdania, że dla PLN większy wpływ będzie miała nadchodząca normalizacja polityki monetarnej strefy euro, niż zmiany dokonywane przez banki centralne regionu CEE.

Innymi istotnymi źródłami ryzyka są:

– Konflikt na tle handlu

Jednym z istotnych czynników wpływających na kondycję walut gospodarek wschodzących pozostaje eskalacja napędzanego przez Stany Zjednoczone konfliktu na tle handlu zagranicznego. Głównym celem ataków USA pozostają Chiny, i z tego względu juan chiński był jedną z najgorzej radzących sobie walut w 2018 roku. Na przestrzeni nieco ponad pół roku waluta Chin w relacji do dolara doświadczyła wyprzedaży o skali dochodzącej do 9 %.

Kurs USD/CNY (styczeń ‘18-wrzesień ‘18)

Mimo, że największe spadki dotknęły juana chińskiego, również waluty gospodarek EM niebędących w konflikcie ze Stanami Zjednoczonymi doświadczyły spadków z powodu rosnącego napięcia.

Jednym z kluczowych celów gospodarczych Donalda Trumpa było poprawienie pozycji Stanów Zjednoczonych w handlu międzynarodowym. Oficjalne kroki podjęte pod kątem realizacji tego planu rozpoczęły się na początku 2018 roku. Najważniejsze decyzje USA obejmują: (1) nałożenie ceł na import stali i aluminium (odpowiednio 25- oraz 10-procentowego) na kraje i ugrupowania integracyjne, m.in. Unię Europejską, Kanadę, Indie oraz Chiny; (2) wprowadzenie 25-procentowej opłaty celnej na chińskie towary, głównie produkty przemysłowe, o wartości około 50 mld USD; (3) nałożenie 10-procentowych ceł na inne chińskie towary o wartości około 200 mld USD. Taryfy na te towary wzrosną do 25 procent na początku przyszłego roku

Działalność Stanów Zjednoczonych spotkała się z odwetem państw obciążonych taryfami celnymi. Meksyk, Chiny, Unia Europejska, Kanada, Indie oraz Turcja – wszyscy nałożyli własne cła na towary importowane ze Stanów Zjednoczonych. Narastający konflikt na tle handlu doprowadził do pogorszenia sentymentu wśród inwestorów, może także negatywnie wpłynąć na nastroje przedsiębiorców – a to oznacza potencjalnie niższą dynamikę produkcji, ograniczone perspektywy inwestycyjne i zmiany w zatrudnieniu. W rozważanym scenariuszu może dojść do spowolnienia gospodarczego na skalę światową. Ucierpieć z jego powodu mogą zwłaszcza gospodarki rynków wschodzących, na czele z Chinami.

Cła najpewniej przełożą się na wyższy koszt dóbr na rynkach, które zdecydują się na ich nałożenie. Oclenie wpływa bowiem zarówno na koszt importowanych dóbr, jak i na decyzje podejmowane przez krajowych producentów. Naruszenie łańcuchów dostaw najpewniej ograniczy możliwości produkcyjne przedsiębiorstw. Trudności w zwiększeniu, a nawet utrzymaniu dotychczasowego poziomu sprzedaży mogą dotknąć szczególnie sektor przemysłowy. Niepewność w kwestii wolnego przepływu dóbr może negatywnie odbić się na inwestycjach zagranicznych. To z kolei może skutkować brakiem kapitału w krajach uzależnionych od zagranicznych projektów inwestycyjnych.

Państwa-eksporterzy mogłyby potencjalnie zmniejszyć negatywne skutki ceł poprzez zaniechanie środków odwetowych. Niemniej, dotychczas kraje w większości odpowiadały na nałożenie dodatkowych ceł, co uderzało zarówno w nakładających taryfy, jak i podmioty, na które cła są nakładane.

– Wewnętrzne problemy poszczególnych gospodarek wschodzących

Część gospodarek rynków wschodzących cierpi na szczególny brak stabilności i problemy gospodarcze. Te indywidualne problemy, zdaniem inwestorów, mogą również zagrażać pozostałym rynkom wschodzącym. Dwoma gospodarkami, które obecnie uważane są za najbardziej problematyczne, są Argentyna i Turcja. Oba kraje w ostatnim czasie cierpiały z powodu kryzysu walutowego.

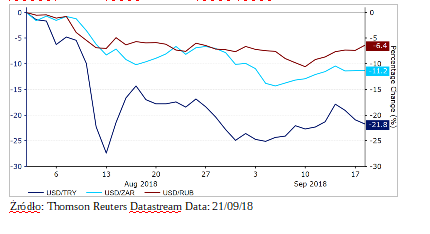

Kurs USD/TRY oraz ARS/TRY (styczeń ‘18-wrzesień ‘18)

Turcja

Głównymi czynnikami odpowiedzialnymi za obecne problemy gospodarcze Turcji są:

- istotne obciążenie banków i firm w postaci kredytów denominowanych w walutach obcych;

- znaczny deficyt na rachunku obrotów bieżących.

Uzależnienie kraju od środków pochodzących z zagranicy umożliwiło wysoki wzrost gospodarczy w ostatnich latach. Kosztem tej imponującej ekspansji jest jednak silna ekspozycja tureckiej gospodarki na zmiany stóp Rezerwy Federalnej, wahania kursu dolara oraz spadek zaufania inwestorów. Obecnie Turcja cierpi z powodu wysokiej inflacji – wynosi ona ok. 18 %, a zważywszy na deprecjację liry, jej wysoki poziom może utrzymywać się również w następnych miesiącach.

Słabość krajowej waluty powinna skłonić Centralny Bank Republiki Turcji (CBRT) do podniesienia stóp procentowych, co ograniczyłoby inflację i stanowiło wsparcie dla liry tureckiej. Inwestorzy stracili jednak wiarę w niezależność banku centralnego. Prezydent Turcji, który samodzielnie określa się „wrogiem stóp procentowych” wielokrotnie interweniował w sprawy banku centralnego. Erdogan zaapelował, żeby zamiast zacieśniania polityki pieniężnej bank centralny zmniejszył koszt pożyczek, co ma (zdaniem prezydenta) pobudzić wzrost gospodarczy w Turcji. W tym miejscu należy jednak wspomnieć, że we wrześniu CBRT przeciwstawił się jednak Erdoganowi, podnosząc główną stopą w turcji Turcji o 6,25 punktu procentowego, do 24 %. Pomogło to bankowi odzyskać pewien poziom wiarygodności wśród inwestorów. Pytanie czy to faktyczna niezależność, czy „sztuczka” Erdogana?

Sytuację pogarsza konflikt Turcji ze Stanami Zjednoczonymi. Aresztowanie Andrew Brunsona, amerykańskiego pastora, którego tureckie władze podejrzewają o związki z organizacjami terrorystycznymi, doprowadziły USA do nałożenie sankcji na dwóch tureckich ministrów. Stany Zjednoczone podwoiły również sankcje na turecki eksport stali i aluminium, co pogłębiło deprecjację liry tureckiej w zeszłym miesiącu.

Bardziej wrażliwe waluty odczuły już skutki tureckiego kryzysu. Jedną z walut podatnych na obawy o sytuację w Turcji był rand południowoafrykański (ZAR). Spośród różnych ryzykownych aktywów to właśnie waluta RPA doświadczyła w konsekwencji ruchów o największej skali – tylko w sierpniu ZAR osłabił się o ponad 10 % w relacji do dolara amerykańskiego. Innymi walutami, na które negatywnie wpłynęła sytuacja w Turcji były również m.in. rubel rosyjski, waluty Ameryki Łacińskiej oraz część walut gospodarek Europy Środkowo-Wschodniej – przede wszystkim polski złoty i forint węgierski.

Kursy EUR/PLN, EUR/HUF oraz EUR/TRY (08/08/18-17/08/18)

Argentyna

Problemy Argentyny zaczynają się od znacznego deficytu strukturalnego. Dochody z podatków nie są wystarczające do pokrycia wydatków rządowych, szczególnie tych, związanych z bardzo wysokim zatrudnieniem w sektorze publicznym. Potrzeby argentyńskiego rządu są często finansowane z pomocą kredytów denominowanych w walutach obcych. Uzależnienie od zagranicznego finansowania doprowadziło do wysokiego deficytu rachunku obrotów bieżących. Kraj jest tym samym szczególnie narażony na aprecjację dolara amerykańskiego, podwyżki stóp procentowych w USA jak i zmiany sentymentu inwestorów. W rezultacie Argentyna mierzy się między innymi ze spowalniającym wzrostem, przyspieszającą inflacją i cierpi z powodu utrzymującego się niepokoju politycznego.

Znaczącym problemem Argentyny jest gwałtowny spadek wartości krajowej waluty. Od początku roku peso argentyńskie doświadczyło deprecjacji o niemal 50 %. Argentyński bank centralny zdecydował się na podwyżkę stóp procentowych do niebotycznych 60 %, co miało na celu wsparcie peso argentyńskiego w obliczu kursu pary USD/ARS, który na moment przekroczył psychologiczny poziom 40. Argentyna posiada obecnie najwyższe stopy procentowe na świecie.

Bank centralny w ostatnim czasie kontynuował również interwencje na rynku – wyprzedawał regularnie rezerwy walut obcych celem ustabilizowania peso. Kurs peso mocno ucierpiał, ale obecnie wydaje się, że Argentyna zmierza w lepszym kierunku, wraz ze wzrostem stóp procentowych i wsparciem ze strony Międzynarodowego Funduszu Walutowego. Jeśli rząd podejmie niezbędne kroki i uda mu się ograniczyć podwójny deficyt, waluta powinna się ustabilizować.

– Napięcia polityczne w strefie euro

Polityka wielokrotnie okazywała się istotnym czynnikiem odpowiedzialnym za kształtowanie cen na rynkach finansowych w 2016 i 2017 roku, zwłaszcza w krótkim okresie. Wybory w Niemczech, Francji i Holandii wpływały na rynki europejskich obligacji i akcji, a także odgrywały istotną rolę w kształtowaniu kursu euro i walut powiązanych ze wspólną walutą, takich jak waluty CEE.

Aktualnie największym źródłem niepewności w strefie euro są działania rządu Włoch. Koalicja populistów i eurosceptyków zniechęca inwestorów do inwestowania we Włoszech, zwłaszcza, uwzględniając zapowiadane przez nich plany fiskalne. Napięcie w strefie euro odbiło się na koszcie pożyczek we Włoszech, ucierpiało na tym również samo euro.

Mimo wszystko, jesteśmy zdania, że obecna sytuacja we Włoszech stanowi ryzyko drugiej kategorii. Niemniej, jeżeli kolejne wieści z Włoch pokażą wzrost ryzyka, nieuwzględniony w wycenie włoskich obligacji, taki scenariusz mógłby wpłynąć na kurs wspólnej europejskiej waluty jak i na waluty krajów Europy Środkowo-Wschodniej.

Podsumowanie

Nie sądzimy, jakoby złoty miał znacznie ucierpieć ze względu na zacieśnianie polityki monetarnej w Stanach Zjednoczonych. Polska nie opiera się na pożyczkach denominowanych w walutach obcych i ma bezpieczną zewnętrzną pozycję płatniczą. Jeśli Narodowy Bank Polski nie podąży za Europejskim Bankiem Centralnym i nie będzie podnosił stóp procentowych, PLN może jednak reagować na zmiany kosztu kredytu w strefie euro, oraz w mniejszym stopniu na wyższe stopy w sąsiednich krajach.

Nie jest to nasz scenariusz bazowy, zwłaszcza w długim okresie, niemniej jeżeli ryzyka będą nasilały się z biegiem czasu, a presja na waluty gospodarek wschodzących wzrośnie, złoty może po raz kolejny doświadczyć wyprzedaży. Efekt zarażania w przeszłości negatywnie wpływał na polską walutę. W przypadku rosnącej awersji do ryzyka na rynku, złoty mógłby znów być poddany wyprzedaży.

Źródło: analitycy Ebury – Enrique Díaz-Alvarez, Matthew Ryan & Roman Ziruk