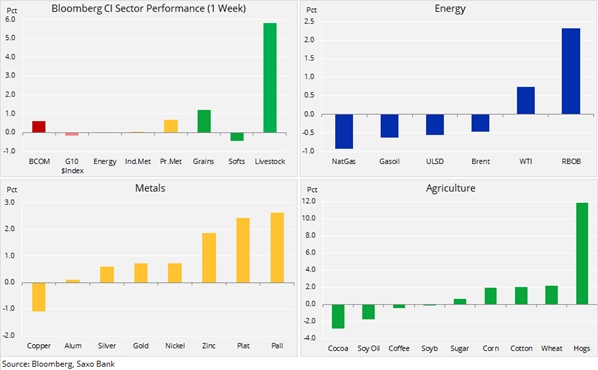

Przez drugi tydzień z rzędu surowce zyskiwały na wartości, aczkolwiek nieco wolniej, ze szczególnym uwzględnieniem metali szlachetnych oraz – nietypowo – sektora rolnego. Ceny metali szlachetnych poszły w górę w efekcie gwałtownego spadku rentowności obligacji po tym, jak amerykańska Rezerwa Federalna zasygnalizowała, że do końca roku nie zamierza przeprowadzać dalszych podwyżek stóp procentowych przy równoczesnym wyhamowaniu tempa redukcji bilansu.

Dolar

Po publikacji tej wiadomości dolar początkowo stracił na wartości, po czym w piątek ponownie się umocnił w związku ze wsparciem w postaci fatalnych danych PMI zarówno dla Niemiec, jak i dla Francji. Ceny akcji, a wraz z nimi ogólny apetyt na ryzyko, początkowo wzrosły. Następnie się zatrzymały w związku z dalszymi obawami o prognozy wzrostu gospodarczego.

Sektor energetyczny

W sektorze energetycznym zarówno ropa WTI, jak i Brent, podjęły próbę umocnienia w kontekście coraz mniejszej podaży ze strony producentów z OPEC+. W ramach tego procesu udało im się odrobić połowę strat z okresu od października do grudnia, zanim zatrzymały się w okolicach odpowiednio 60 i 70 USD za baryłkę. Duży, sprzeczny z trendem sezonowym spadek amerykańskich zapasów ropy naftowej o 10 mln baryłek przyczynił się do zawężenia spreadu pomiędzy obydwoma światowymi benchmarkami.

Metale

Indeks metali przemysłowych z cynkiem na czele osiągnął najwyższy poziom od 24 tygodni. Jednak obawy o wzrost gospodarczy i odwrócenie trendu w odniesieniu do dolara amerykańskiego stanowiły sygnał techniczny, który w nadchodzących tygodniach może doprowadzić do głębszej korekty. Dotyczy to przede wszystkim miedzi, która spadła do poziomu miesięcznego minimum w reakcji na gwałtowne pogorszenie działalności produkcyjnej w Niemczech.

Produkty rolne

Indeks produktów rolnych Bloomberg, który niedawno odnotował rekordowe minimum, obecnie przez drugi tydzień z rzędu wykazuje wzrost. Ceny zbóż uzyskały wsparcie w postaci zakłóceń podaży w Stanach Zjednoczonych w związku z warunkami pogodowymi, natomiast popyt na amerykańską wieprzowinę wzrósł po wybuchu epidemii świńskiej grypy w Chinach.

W pogoni za impetem, zarządzający środkami pieniężnymi do 12 marca zgromadzili rekordową krótką pozycję w 14 najważniejszych produktach rolnych, przekraczającą 600 000 lotów. Wraz z pierwszymi oznakami poprawy prognozy fundamentalnej, pozycje te są obecnie redukowane i przewiduje się, że w efekcie sektor ten w nadchodzącym okresie będzie nadal zyskiwał na wartości. Eksperci sugerują skupić się na najbardziej wyprzedawanych towarach, czyli na soi, kukurydzy, pszenicy i bawełnie.

Gaz ziemny

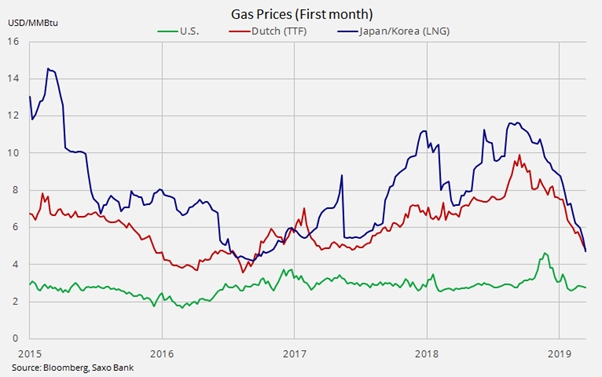

Drugim sektorem, w którym w ostatnich miesiącach ceny znalazły się pod presją, jest sektor gazu ziemnego. Poza łagodniejszą niż zwykle zimą w Europie i Azji oraz nadwyżką zapasów, na gwałtowny spadek cen gazu ziemnego na obydwu kontynentach wpłynął też stały wzrost eksportu LNG ze Stanów Zjednoczonych. Amerykański gaz zalewa Europę od października ubiegłego roku, kiedy to w wyniku nadmiernego wzrostu zapasów w Azji dostawy przekierowano na Stary Kontynent.

Rosyjski gigant gazowy Gazprom, który dotychczas ignorował obawy o przejęcie udziału w rynku przez Stany Zjednoczone, na własnej skórze odczuł efekty tej sytuacji do tego stopnia, że obecnie przedstawiciele koncernu uważają Amerykanów za swoich głównych konkurentów (źródło: Reuters).

W przeliczeniu na USD/therm dla potrzeb porównawczych, europejski benchmark, czyli holenderski gaz ziemny (TTF) spadł niemal do poziomu dwuletniego minimum, tj. 4,8 USD/MMBtu. Z kolei benchmark azjatycki, czyli japońsko-koreański LNG (Platts), który jeszcze w październiku znajdował się powyżej 11 USD/MMBtu, spadł o ponad połowę do poziomu 4,7 USD/MMBtu. Przecena najprawdopodobniej już wkrótce się jednak zatrzyma, ponieważ amerykańscy producenci w coraz większym stopniu będą zmuszeni do dopłacania za koszty skraplania, transportu i regazyfikacji.

Ropa naftowa

Po ostatnim spotkaniu producentów z OPEC+ w Baku (Azerbejdżan) rynek nabrał przekonania, że ceny ropy naftowej w dalszym ciągu będą rosnąć. Dla kilku producentów z OPEC, przede wszystkim dla Arabii Saudyjskiej, powrót cen ropy powyżej 80 USD/b jest niezbędny do wypełnienia swoich zobowiązań podatkowych i sytuacja, w której cena ropy Brent plasuje się poniżej 70 USD/b byłaby dla nich absolutnie niezadowalająca.

Na tej podstawie rynek spodziewa się obecnie, że podaż pozostanie ograniczona co najmniej do czerwca, aby wesprzeć dalszy wzrost cen. Taka strategia byłaby skuteczna w środowisku mocnego wzrostu i popytu, jednak nie w sytuacji, gdy amerykańska krzywa dochodowości w dalszym ciągu ulega spłaszczeniu, a ryzyko recesji jest najwyższe od 2008 r. Mimo, iż OPEC, we współpracy z Rosją, jest w stanie kontrolować produkcję, nie ma żadnego wpływu na popyt, a w miarę wzrostu cen ropy rośnie również obciążenie podatkowe wszystkich innych podmiotów.

Ponadto należy zauważyć, że pomimo napływu niemal jednogłośnie pozytywnych wiadomości w ostatnich tygodniach i miesiącach, łączna długa pozycja netto w ropie Brent i WTI osiągnęła poziom zaledwie 450 tys. lotów, znacznie poniżej 830 tys. odnotowanych w październiku przed załamaniem cen. Wynika to prawdopodobnie z pewnego oporu ze strony funduszy makroekonomicznych przed zdecydowaną inwestycją w sytuacji, gdy chmury recesji na ekonomicznym horyzoncie sprawiają wrażenie coraz bardziej burzowych.

W oparciu o te obserwacje przewiduje się dalszy wzrost cen ropy naftowej w II kwartale, jednak na razie krótkoterminowe stanowisko ekspertów zakłada spadek ze względu na ich przekonanie, iż 60 USD/b (WTI) i 70 USD/b (Brent) okażą się tymczasowymi wartościami granicznymi. Kondycja rynku akcji będzie ważnym sygnałem tego, czy pojawią się dalsze obawy o wzrost popytu, które odciągną uwagę od korzystnego dla cen spadku podaży.

Złoto

Zaobserwowany w ostatnich miesiącach dramatyczny zwrot retoryki Fed postrzegany jest jako sygnał wzrostu ceny złota. Złagodzenie polityki podkreśla ryzyko korzystnej dla złota recesji w ciągu najbliższych 12 miesięcy. W perspektywie krótkoterminowej może jednak zabraknąć impulsu do przełamania silnego oporu. Przewiduje się natomiast, że pod koniec roku może nastąpić spektakularna szarża w reakcji na osłabienie dolara, stabilne lub niższe rentowności obligacji i obawy o zdolność światowych akcji do wzrostu w związku z zahamowaniem wzrostu gospodarczego.

Jeżeli gramy na zwyżkę złota, warto wziąć pod uwagę również srebro. Relacja tego nadal pomijanego metalu do złota znajduje się o 12% poniżej pięcioletniej średniej. Kolejna możliwość to platyna, na którą może korzystnie wpłynąć historyczne dyskonto względem palladu (+700 USD) i złota (+400 USD).

Jak już często wspominano, należy pamiętać, że wielu inwestorów kupuje złoto, jako polisę ubezpieczeniową. Chroni ona przed negatywnymi zmianami cen innych inwestycji, takich jak akcje. W związku z powyższym warto uważnie śledzić przepływy produktów notowanych na giełdzie, z których często korzystają inwestorzy długoterminowi. Dopóki rynki akcji pozostaną w formie, złoto raczej nie podejmie szturmu na szeroką strefę oporu pomiędzy 1 360 a 1 380 USD.

Natomiast wsparcie pozostaje bez zmian. Główną linią jest nadal 1 275 USD/oz przed dwustudniową średnią kroczącą na poziomie 1 247 USD/oz.

Źródło: Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank