Na giełdzie nadal utrzymuje się narracja zwyżkowa. W lutym i w marcu jednym z najistotniejszych czynników impetu na rynkach akcji była łagodna polityka banków centralnych, co kolejny raz podkreśla wyjątkowość relacji pomiędzy bankami centralnymi a rynkami finansowymi.

W kwietniu proces stabilizacji ekonomicznej w Chinach odegrał kluczową rolę w pobudzaniu optymizmu, przyciąganiu inwestorów z powrotem na rynek, a także – w ostatecznym rozrachunku – we wzroście indeksów. Jednak niewielki wolumen obrotów i niska zmienność w wielu segmentach rynku w dalszym ciągu stanowią powód do obaw.

Sezonowe przyspieszenie i efekty zachęt

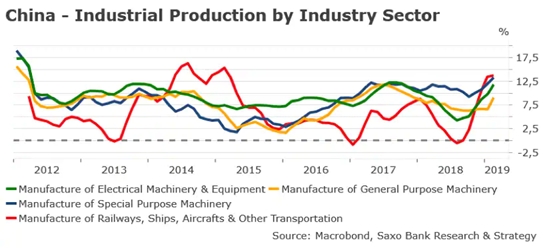

Liczne dane wskazują, że chińska gospodarka wkroczyła w fazę ożywienia. W pierwszych dwóch miesiącach tego roku impet był nadal ujemny, natomiast w świetle najnowszych danych wydaje się, że marzec zapoczątkował proces stabilizacji gospodarczej.

Ostatnie pozytywne dane częściowo odzwierciedlały sezonowe przyspieszenie po chińskim Nowym Roku, ale także wpływ szeroko zakrojonych zachęt wdrożonych w I kwartale. Wskaźniki finansowania socjalnego ogółem sugerują, że w I kwartale Chiny zdecydowanie odkręciły kurek z kredytami, które stanowiły równowartość około 9% PKB.

Stabilizacja nie objęła jeszcze wszystkich aspektów gospodarki

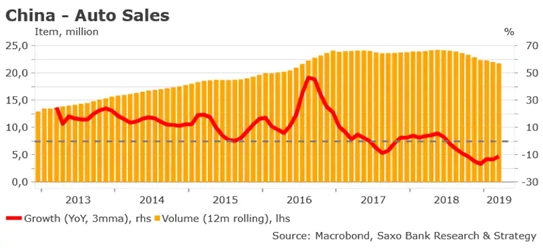

Krajowy popyt jest nadal niewielki, co wykazały ostatnie dane dotyczące importu (w I kwartale import ogółem spadł o 4,7% w porównaniu z +4,8% w IV kwartale i +20,6% w III kwartale ubiegłego roku) i sprzedaży samochodów osobowych (w marcu nastąpił spadek o 11,3% w ujęciu rok do roku). Wskazuje to, że krajowa gospodarka jest nadal pod znaczną presją, jednak nie ze względu na chińsko-amerykańską wojnę handlową – wykluczają to solidne dane dotyczące eksportu. Naturalnie konieczne są dalsze bodźce fiskalne, aby wesprzeć popyt w nadchodzących miesiącach.

Zachęty przyniosły już efekty w odniesieniu do infrastruktury, nieruchomości (które generują około 80% majątku obywateli Chin) i giełdy. Ukończone inwestycje w sektorze nieruchomości – kluczowy czynnik wzrostu gospodarczego – w pierwszych dwóch miesiącach 2019 r. odnotowały gwałtowny wzrost, osiągając w lutym 11,6% w ujęciu rok do dnia r/r, co stanowi najwyższym poziom od listopada 2014 r. Trend ten potwierdzają kolejne dane. W marcu ceny nowych domów w 70 miastach monitorowanych przez rząd wzrosły o 10,6% r/r. Sprzedaż nieruchomości pod względem powierzchni użytkowej, uznawana za miarodajny wskaźnik popytu, w tym samym okresie wzrosła o 1,8% r/r. Można z przekonaniem stwierdzić, że najgorszy okres dla chińskiego wzrostu gospodarczego w tym roku jest już za nami, a w nadchodzących kwartałach publikowane dane będą jeszcze lepsze. Jeżeli tendencja ta się utrzyma i pozostanie wystarczająco silna, może pozytywnie się przełożyć na apetyt na ryzyko.

Reszta świata: sytuacja jest mocno zróżnicowana

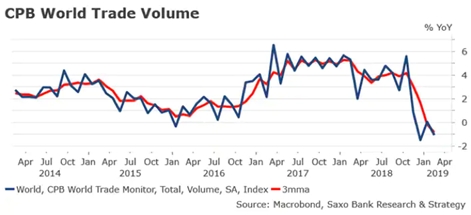

To, co uderza i wydaje się potwierdzać, że Chiny odgrywają coraz większą rolę jako główny czynnik rynkowy dla inwestorów, to fakt, iż najnowsze dane statystyczne za I kwartał dotyczące Chin zdołały przyćmić wszystkie negatywne odczyty opublikowane w kwietniu. Dane te wyraźnie wskazywały, że światowy handel, Stany Zjednoczone i strefa euro będą musiały nieco dłużej zaczekać na impuls będący wynikiem chińskich zachęt gospodarczych.

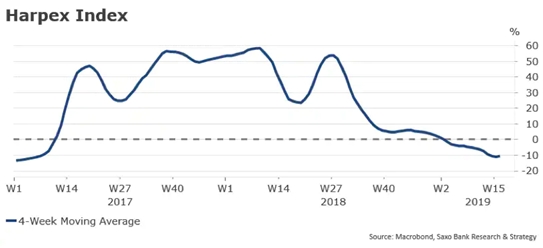

Biorąc pod uwagę koszty przewozu, światowy handel w I kwartale najprawdopodobniej w dalszym ciągu hamował. Najnowsze dane CPB potwierdziły, że związana z chińskim Nowym Rokiem stabilizacja wzrostu światowego handlu miała charakter krótkoterminowy. W lutym wzrost ten wyniósł -1,06% r/r w porównaniu z 0% r/r miesiąc wcześniej. W odniesieniu do towarów konsumpcyjnych sytuacja wygląda nieco lepiej. Indeks Harpex ustabilizował się w ciągu ostatnich tygodni, mimo iż jest nadal na najniższym poziomie od wiosny 2017 r. Wszystkie opublikowane ostatnio wskaźniki wyprzedzające koniunktury, w szczególności dotyczące kluczowych eksporterów, takich jak Korea Południowa czy Singapur, sugerują bardzo słaby początek roku dla światowego handlu, który może się przełożyć na równie słabe wyniki w II kwartale.

W Stanach Zjednoczonych indeks ekonomicznych niespodzianek w wyniku rozczarowujących danych osiągnął niemal dwuletnie minimum

Odczyt PMI dla sektora niewytwórczego (ISM) również jest niemal na najniższym poziomie od dwóch lat. Małe przedsiębiorstwa tworzą coraz mniej miejsc pracy. Wyniki badania JOLTS (wakaty i fluktuacja siły roboczej) gwałtownie poszły w dół. Realna sprzedaż detaliczna w I kwartale spadła o 0,7% po negatywnym odczycie w IV kwartale 2018 r. Mimo iż prawdopodobnie w pewnym stopniu zjawiska te miały charakter sezonowy, wskazują one również, że koniunktura w Stanach Zjednoczonych wykazuje oznaki zmęczenia materiału i cykliczne spowolnienie powinno przedłużyć się do końca roku, choć nie będzie to bezpośrednia recesja.

W strefie euro potencjalny wzrost gospodarczy jest niższy niż w Stanach Zjednoczonych. Prowadzi to do niższego realnego wzrostu. Jednak sytuacja gospodarcza w istocie nie jest aż tak zła, jak uważa wielu inwestorów. Wartość początkowa indeksu ekonomicznych niespodzianek dla strefy euro jest bardzo niska. Sam indeks jednak idzie w górę i obecnie wynosi -38,7.

Obawy dotyczą przede wszystkim Niemiec

Niemcy w tym roku skorygowały w dół swoją prognozę wzrostu gospodarczego do 0,5% w porównaniu ze wstępnie szacowanym 1% trzy miesiące temu. Najnowsze miękkie dane wydają się sygnalizować, że niemiecka gospodarka sięgnęła dna. Wyniki badania nastrojów w gospodarce ZEW są słabe. Widać jednak oznaki stabilizacji w branży motoryzacyjnej. Generuje ona około 14% PKB Niemiec. Nastroje poprawiają się także w branży budowlanej i usługowej. Wynoszą odpowiednio 47,6, co jest najwyższym wynikiem od maja 2018 r., i 34,7.

Oczekiwania niemieckich inwestorów ponownie rosną i przyjmują wartości dodatnie (3,1). Pod względem eksportu Niemcy ucierpiały w I kwartale w wyniku spowolnienia gospodarczego w Chinach i pogorszenia sytuacji gospodarczej w Turcji. Eksperci spodziewają się jednak stopniowej poprawy danych w nadchodzących miesiącach. Efektywny kurs realny REER w strefie euro nareszcie idzie w dół. Chińskie zachęty gospodarcze zaczną natomiast wywierać zauważalny wpływ na resztę świata. W II kwartale gospodarka Niemiec powinna być nadal stymulowana dodatnim popytem krajowym i lepszymi wynikami sektora usługowego.

Główne tematy na maj: rozmowy w sprawie handlu i inflacja

W maju dwoma głównymi tematami makroekonomicznymi będą rozmowy w sprawie handlu i powrót inflacji. Pekin rozpoczyna nową rundę negocjacji handlowych pomiędzy Stanami Zjednoczonymi a Chinami. 8 maja wicepremier Liu He na czele chińskiej delegacji uda się do Waszyngtonu, aby przeprowadzić dodatkowe rozmowy. W ostatnich dniach prawdopodobieństwo szybkiego zawarcia porozumienia w sprawie handlu spadło po umocnieniu amerykańskich sankcji wobec Iranu. W pierwszej kolejności uderzą one w Chiny. Być może to zaledwie kolejny epizod zmagań na linii Waszyngton-Pekin. W perspektywie krótkoterminowej jednak może okazać się mało konstruktywny. Niepotrzebnie komplikuje bieżące negocjacje. Z perspektywy rynku nowa runda negocjacji nie jest zdarzeniem o szczególnej wadze.

Rynek uwzględnił już w wycenach przewidywane porozumienie. Główne ryzyko dotyczy obecnie amerykańskich taryf na samochody produkowane w strefie euro. Niedawny artykuł w biuletynie ekonomicznym Europejskiego Banku Centralnego szacuje, że wpływ nałożenia na samochody taryf celnych rzędu 25% może dla branży motoryzacyjnej strefy euro oznaczać spadek wartości dodanej w wysokości 4%. Dotychczas wojna handlowa wpłynęła najmocniej na Chiny i Stany Zjednoczone. Jej skutki natomiast dla strefy euro były nieznaczne. Szacuje się, że w 2018 r. dotyczyły wartości dodanej strefy euro stanowiącej równowartość 5,5 mld USD.

Drugie ryzyko wiąże się z powrotem inflacji

W marcu średnia inflacja w państwach G7 była nadal umiarkowana (14%). Jednak w ostatnich tygodniach zauważono wzrost presji inflacyjnych związanych z cenami energii. Ceny benzyny w Stanach Zjednoczonych powróciły do poziomu, który utrzymywał się przez większość 2018 r., zanim pod koniec roku nastąpił spadek, a ceny ropy w ciągu ostatnich sześciu tygodni wzrosły o 18%. Rynek – w szczególności obligacji – nie dokonał jeszcze przeszacowania inflacji. Może to nie być jednak konieczne, ponieważ trend ten może okazać się krótkotrwały. Przyjmując CAD jako miarę presji inflacyjnych na rynku ropy można zaobserwować, że w znacznej mierze przeczekał hossę. W kwietniu wręcz stracił na wartości względem USD. Może to sygnalizować, że inwestorzy zakładają, że ceny ropy stracą impet. Wszyscy czekają na kolejny tweet Donalda Trumpa dotyczący OPEC i Arabii Saudyjskiej…

Źródło: Christopher Dembik, dyrektor ds. analiz makroekonomicznych w Saxo Banku