Już w maju pisaliśmy o tym, jak bardzo akcje amerykańskie stały się nadmiernie obciążone w porównaniu do akcji europejskich.

Jeśli pominiemy dyskusję na temat względnej atrakcyjności, to akcje amerykańskie nie są tak drogie, jak mogłoby się wydawać. Według stanu na lipiec tego roku, 12-miesięczna stopa zwrotu z wolnych przepływów pieniężnych (FCF) do stopy zwrotu z wartości przedsiębiorstwa wynosi 3,9% (stopa zwrotu z FCF dla akcji europejskich wynosi obecnie 12,5%) w porównaniu z zaledwie 0,5% dla amerykańskich dziesięcioletnich obligacji skarbowych (10Y). Nawet przy założeniu wzrostu wolnych przepływów pieniężnych tylko o 0-2%, oczekiwane przyszłe zwroty w znacznym stopniu przedkładają akcje nad obligacjami. Te ostatnie nadal odgrywają jednak pewną rolę jako składnik służący do kalibracji portfela do pożądanego profilu ryzyka.

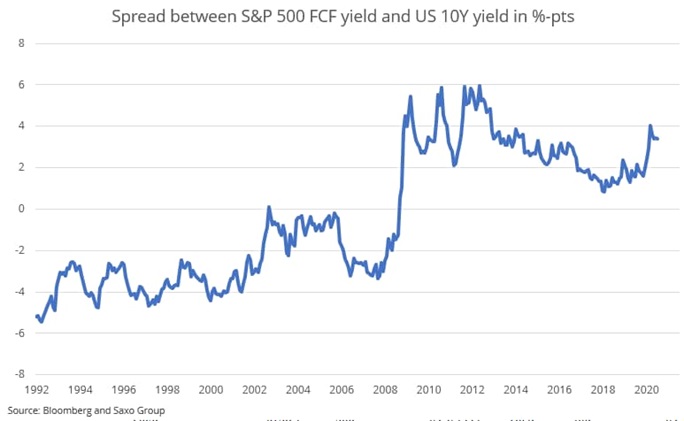

Jeśli porównamy stopę zwrotu z FCF S&P 500 z dochodem z 10Y w USA, staną się jasne dwie rzeczy. Po pierwsze, istnieją dwa wyraźne okresy, które są czasem przed i po ogłoszeniu upadłości przez Lehman Brothers. Po drugie, akcje są prawdopodobnie jedną z niewielu opcji, jakie inwestorzy pozostawili dla znaczącej długoterminowej stopy zwrotu z inwestycji, szczególnie w środowisku potencjalnie inflacyjnym. Przed ogłoszeniem upadłości przez Lehman Brothers na rynku akcji dominowały finanse, energetyka i inne kapitałochłonne branże. Okres ten cechuje się niższym wzrostem wolnych przepływów pieniężnych oraz trwale niższym zwrotem z wolnych przepływów pieniężnych niż ten oferowany w amerykańskich obligacjach skarbowych.

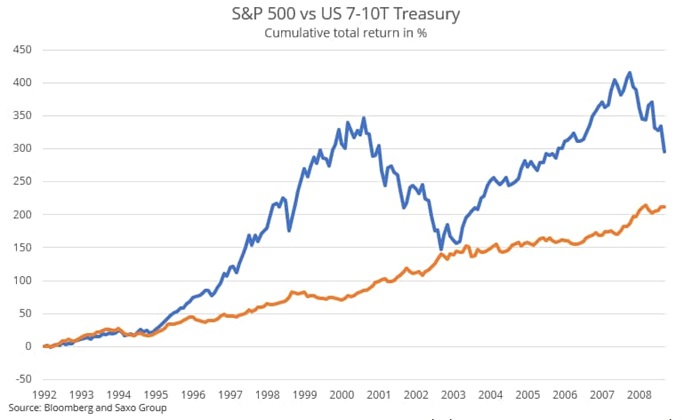

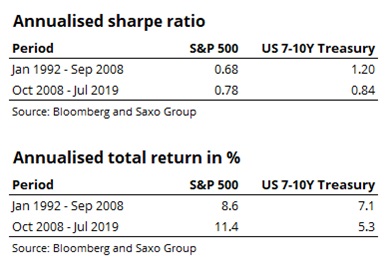

Jak widać na poniższym wykresie, S&P 500 uzyskał lepsze wyniki niż dziesięcioletnie amerykańskie obligacje skarbowe, ale z gorszymi statystykami skorygowanymi o ryzyko (patrz tabela poniżej). W tym okresie S&P 500 uzyskał rentowność w ujęciu rocznym na poziomie 8,6% w porównaniu do 7,1% w ujęciu rocznym dla amerykańskich dziesięcioletnich obligacji skarbowych. Pomimo naturalnych problemów związanych z oszacowaniem oczekiwanych zwrotów z akcji w tym okresie, udało im się wyprzedzić obligacje skarbowe, głównie dzięki wzrostowi wolnych przepływów pieniężnych.

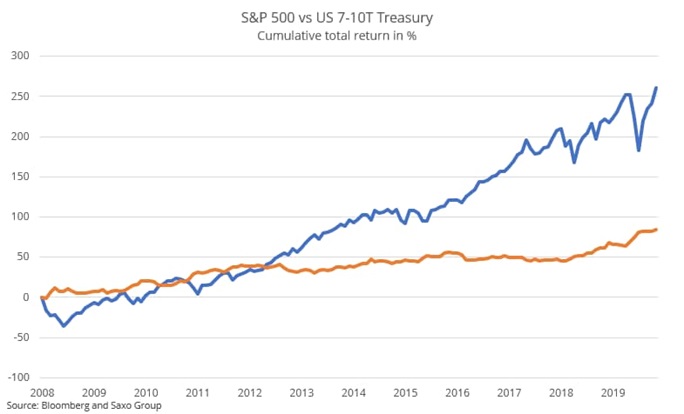

Okres po ogłoszeniu upadłości przez Lehman Brothers jest interesujący z dwóch powodów. Po pierwsze, ekosystem technologiczny (półprzewodniki, handel elektroniczny, sprzęt, oprogramowanie, chmura, itp.) stał się dominującym segmentem na rynku akcji. Po drugie, banki centralne stale obniżały stopy procentowe pomimo tymczasowego okresu dla Fed w latach 2016-2019. Firmy technologiczne mają niższe wymagania dotyczące nakładów inwestycyjnych w stosunku do wzrostu przychodów, a cyfryzacja z niskiej penetracji stworzyła dla tych firm środowisko wysokiego wzrostu z wysokimi marżami operacyjnymi i przewidywalnymi przepływami pieniężnymi.

Ponieważ stopy procentowe spadły, wielokrotności szacunków dla tego typu przedsiębiorstw gwałtownie wzrosły, a przy długich kursach USD, które zbliżają się do zera, efekt mnożnikowy jest wykładniczy. Ponadto firmy technologiczne osiągnęły wzrost wolnych przepływów pieniężnych wykraczający poza stopę wzrostu w okresie przed ogłoszeniem upadłości przez Lehman Brothers, a połączenie tych dwóch czynników stworzyło okres (po ogłoszeniu upadłości), w którym S&P 500 uzyskał w ujęciu rocznym stopę zwrotu w wysokości 11,4% w porównaniu z zaledwie 5,3% w ujęciu rocznym dla 10-letnich amerykańskich obligacji skarbowych.

Pomimo tej ogromnej przewagi, akcje amerykańskie nadal wyglądają atrakcyjnie w porównaniu do amerykańskich obligacji skarbowych, ale w stosunku do samych akcji porównywanych do okresu sprzed ogłoszenia upadłości przez Lehman Brothers. Krytycznym założeniem jest to, że Fed będzie utrzymywał stopy procentowe na tych bardzo niskich poziomach przez bardzo długi czas. Założenie to znajdzie się pod ogromną presją, jeśli inflacja powróci, ale biorąc pod uwagę naszą niewielką wiedzę na temat prognozowania inflacji, trudno będzie określić, kiedy należy zmienić sposób myślenia o akcjach. Nasza rada dla inwestorów polega jednak na tym, aby uważnie monitorować amerykańskie 10-letnie oczekiwania dotyczące stopy zwrotu i inflacji.

Źródło: Peter Garnry, dyrektor ds. strategii rynków akcji w Saxo Banku