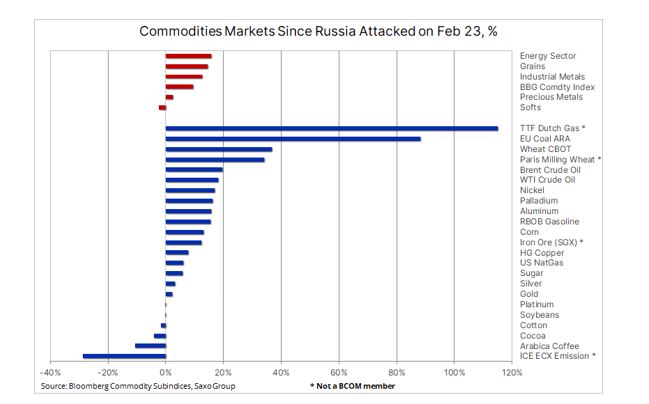

Surowce, z kilkoma wyjątkami, odnotowały silny wzrost od czasu, gdy prezydent Putin wydał rozkaz ataku na Ukrainę, w efekcie czego rynkowe obawy o ograniczoną podaż przerodziły się w realny zanik podaży. Ze względu na fakt, iż zarówno Rosja, jak i do pewnego stopnia Ukraina są głównymi dostawcami surowców dla gospodarki światowej, jesteśmy obecnie świadkami historycznych przemian, ponieważ coraz większa izolacja Rosji i nakładanie sankcji na samą siebie przez społeczność międzynarodową odcinają główną linię zaopatrzenia w energię, metale i produkty rolne.

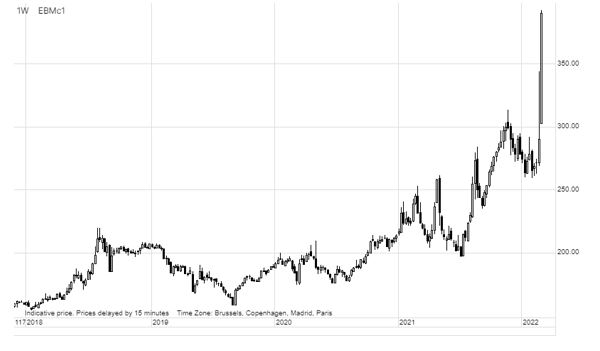

Mimo iż uwaga inwestorów skupiła się na ropie naftowej ze względu na jej globalne znaczenie jako czynnika produkcji dla szeroko rozumianej gospodarki, pozostałe rynki, takie jak gazu w Europie czy węgla, w bezprecedensowy sposób poszły w górę, podczas gdy rynek starał się wycenić potencjalny niedobór podaży. Z punktu widzenia światowego bezpieczeństwa w zakresie żywności, rekordowe ceny pszenicy w Europie i najwyższe od 2008 r. ceny w Stanach Zjednoczonych również wywołują wiele obaw.

Silna i bezprecedensowa reakcja na atak Rosji na Ukrainę stała się szybko odczuwalna, nie tylko w Rosji, w której ma miejsce swobodny spadek gospodarki – przed wstrzymaniem obrotów na giełdzie akcje największych krajowych spółek straciły na wartości ponad 90%, a rosyjski rubel osiągnął najniższą cenę w dwudziestoletniej historii przywództwa prezydenta Putina. Na całym świecie, w wyniku oburzenia i samosankcjonowania, przepływy ropy naftowej, węgla i wielu innych towarów pochodzących z Rosji wyhamowały, a nabywcy coraz częściej postrzegają produkty wytwarzane i wydobywane w tym kraju jako toksyczne.

Zjawiska te podkreślają zagrożenia dla gospodarki światowej, w szczególności w sytuacji długotrwałego konfliktu. W ramach takiego scenariusza ceny surowców, których podaż jest niewystarczająca, najprawdopodobniej wzrosłyby do poziomu, na którym rozpocząłby się negatywny wpływ na popyt, wspierając w ten sposób powrót do większej równowagi na rynku. W tym momencie, po zaobserwowaniu tych historycznych ruchów, należy wyraźnie podkreślić, że mamy do czynienia z sytuacją, której wynik może mieć charakter binarny. Jakiekolwiek nagłe rozwiązanie, które uzasadniałoby zniesienie sankcji, mogłoby spowodować znaczącą korektę w odniesieniu do wielu kluczowych surowców, potencjalnie niwelując silne zyski widoczne w tabeli powyżej.

Traderzy są tego w pełni świadomi, a w perspektywie krótkoterminowej wywołałoby to jeszcze większą zmienność, ponieważ spadłaby płynność i pewność siebie inwestorów. Jednym ze sposobów mierzenia zmienności jest średnia rzeczywista rozpiętość cenowa (ang. average true range) przy czternastodniowym okresie obserwacji; w uproszczeniu, stanowi informację, jakiego rodzaju dziennego zakresu cenowego można oczekiwać dla danej akcji lub surowca, a zatem im większa jest zmienność i niepewność, tym większy zakres cen. Po zastosowaniu wskaźnika ATR można zauważyć, że spodziewany dzienny zakres cen dla ropy Brent wynosi 6,5 USD/b w porównaniu z 2 USD/b w ostatnich miesiącach, dla pszenicy notowanej na giełdzie w Paryżu – 24 EUR/t w porównaniu z 6 EUR/t, a dla gazu w UE – 32 EUR/MWh w porównaniu z 7,5 EUR/MWh.

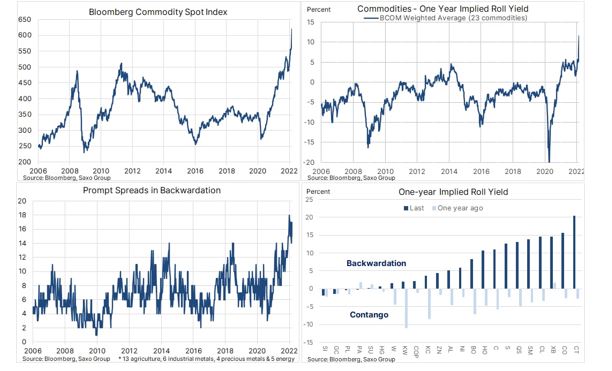

Światowe rynki towarowe się kurczą, w wyniku czego indeks towarowy spot Bloomberg w dalszym ciągu odnotowuje kolejne rekordowe maksima. Imponujący wzrost o 9,4% w ubiegłym tygodniu jest największy od 1974 r., kiedy to nałożone przez OPEC embargo na ropę naftową wywołało wstrząs naftowy w latach 1973-1974. Obserwując krzywe kontraktów terminowych można zauważyć, że większość głównych kontraktów terminowych na surowce wykazuje coraz większy deport – wskaźnik, który pomaga zmierzyć obawy rynku dotyczące niedoborów i wyższej ceny, jaką kupujący są skłonni zapłacić za natychmiastową dostawę w porównaniu z dostawą w późniejszym terminie.

Oprócz gwałtownego wzrostu na indeksie towarowym spot Bloomberg, powyższe wykresy pokazują również różne sposoby mierzenia deportu, który jest obecnie najszerszy i najwyższy w najnowszej historii. Jeżeli zmierzymy rozpiętość pomiędzy pierwszym a drugim miesiącem kontraktów terminowych okazuje się, że 15 z 28 głównych kontraktów terminowych na surowce wykazuje obecnie deport, podczas gdy inna miara pokazuje, że roczny zysk z rolowania średniej ważonej komponentów indeksu towarowego Bloomberg osiągnął rekordowy poziom 12%, przy czym za umocnienie to odpowiada obecnie sektor energetyczny, bawełna i zboża.

Miedź, która przez ostatni rok pozostawała w granicach przedziału, w ubiegłym tygodniu wybiła się w górę i prawie osiągnęła rekordowy poziom z maja ubiegłego roku, tj. 4,89 USD/lb. Od tego czasu wykazuje trend boczny, osiągając wyniki gorsze od indeksu metali przemysłowych Bloomberg o blisko 25%. Równocześnie inne metale, takie jak aluminium, osiągnęły rekordowe maksima, cena cynku jest najwyższa od 2007 r., a nikiel doszedł do poziomu maksimum z 2011 r. Wynika to z zakłóceń dostaw z Rosji, a także z faktu, że europejskie huty w obliczu skrajnie wysokich cen energii ograniczyły produkcję, pogłębiając w ten sposób poważne ograniczenia podaży w regionie. Rosja jest jednym z największych światowych producentów miedzi i chociaż wzrost cen od miesięcy był ograniczony ze względu na obawy o popyt ze strony Chin, obecnie uwaga rynku skupia się na spowodowanym sankcjami dalszym spadku podaży, a co za tym idzie – na perspektywie osiągnięcia nowego rekordu raczej wcześniej niż później.

Ropa naftowa odnotowała w czwartek czternastoletnie maksimum po tym, jak cena ropy Brent niemal osiągnęła poziom 120 USD/b, po czym nastąpiła korekta o 10 USD w związku ze spekulacjami, że w weekend może zostać osiągnięte porozumienie nuklearne z Iranem. Światowe potęgi naftowe, takie jak BP Plc, Shell Plc i Exxon Mobil Corp., wycofują się z Rosji, a kupujący unikają ropy z tego kraju, ponieważ muszą liczyć się z karami finansowymi i gwałtownie rosnącymi kosztami transportu. W rezultacie na światowym rynku panuje obecnie chaos, a rosyjskie niechciane odmiany ropy naftowej wykazują znaczne dyskonto względem ropy Brent.

Po rekordowo krótkim spotkaniu w środę, OPEC+ zdecydowała się na zatwierdzenie kolejnego nieosiągalnego zwiększenia produkcji o 400 000 b/d w kwietniu. Jak się okazało, spotkanie to miało na celu raczej utrzymanie stabilności OPEC+ niż rynku ropy, ponieważ z premedytacją nie poruszono na nim kwestii wojny na Ukrainie ani rosyjskich sankcji. Podkreśla to, że grupa stąpa teraz po bardzo kruchym lodzie, być może również ze względu na fakt, iż dostępny zestaw narzędzi, czyli rezerwy produkcyjne, jest bliski wyczerpania. W perspektywie krótkoterminowej, ponieważ na horyzoncie nie widać żadnego rozwiązania, cena może wzrosnąć do poziomu, który zabije popyt. Z drugiej strony, pokojowe porozumienie może zniwelować znaczną część zysków z ostatnich dziesięciu dni.

Cena gazu w Europie wzrosła na krótko do poziomu 200 EUR/MWh, a przy obecnych cenach ponad dziesięciokrotnie przekraczających średnią długoterminową osiągnęła poziom, który zapoczątkuje spadek popytu ze strony najbardziej energochłonnych gałęzi przemysłu, co w rezultacie doprowadzi do osłabienia wzrostu gospodarczego i do wzrostu inflacji. Największą ofiarą tych okoliczności był kontrakt terminowy na emisję dwutlenku węgla ICE, który spadł o jedną trzecią ze szczytowego poziomu z lutego. Chociaż głównym bodźcem były sygnały wskazujące na spadek popytu na kompensację emisji CO2, tempo i głębokość sprzedaży dodatkowo napędzane były przez spekulantów uciekających z inwestycji do niedawna uważanej za bezpieczną, ponieważ w miarę zaostrzania przez polityków UE polityki w zakresie walki ze zmianami klimatycznymi ceny stale rosły.

Ceny węgla wzrosły ponad dwukrotnie od początku roku, ponieważ Europa, Japonia i Korea Południowa szukają alternatywnych dostawców dla rosyjskiego węgla, a producenci energii poszukują zamienników rosyjskiego gazu. Ponadto produkcja węgla napotyka problemy również w innych regionach, takie jak brak siły roboczej w Chinach i Mongolii, powodzie w australijskich regionach górniczych, a styczniowy zakaz eksportu z Indonezji dodatkowo przyczynia się do ograniczenia podaży.

Ceny pszenicy w Chicago poszybowały do nowego, najwyższego od 14 lat poziomu, podczas gdy paryski kontrakt na przemiałową pszenicę wysokobiałkową ustanawia dzienne rekordy, których kulminacją był piątkowy skok do 385 EUR/t, około 30% powyżej dotychczasowego rekordu z 2008 r. Ukraina i Rosja eksportują 29% światowej pszenicy, głównie przez Morze Czarne – szlak, który został zamknięty po atakach na statki towarowe w pobliżu Odessy. Z punktu widzenia światowego bezpieczeństwa w zakresie żywności jest to bardzo poważny problem, ponieważ pszenica wraz z ryżem stanowią dwa najważniejsze artykuły żywnościowe. Wśród dziesięciu największych importerów pszenicy na świecie znajduje się kilka krajów rozwijających się, od Egiptu i Turcji po Indonezję i Algierię, czyli wszystkie te kraje, w których rosnące koszty żywności będą miały wyjątkowo negatywne skutki.

Złoto i srebro osiągnęły najwyższe tygodniowe ceny na zamknięciu od listopada, a popyt na nie napędzany był zapotrzebowaniem na bezpieczne inwestycje, nie tylko ze względu na inwazję Rosji, ale także w ramach zabezpieczenia przed inflacją, która mocno przyspieszyła ze względu na dynamicznie rosnące ceny surowców oraz perspektywę nadchodzącego pogorszenia koniunktury. Prezes Rezerwy Federalnej Powell potwierdził, że bank centralny zamierza rozpocząć w tym miesiącu serię podwyżek stóp procentowych w celu ograniczenia inflacji, która jest najwyższa od lat 80. Rynek zlekceważył jednak te informacje, ponieważ rosyjska agresja może zmusić Fed do przyjęcia bardziej ostrożnego podejścia.

Realne rentowności dziesięcioletnich obligacji amerykańskich spadły do poziomu -0,9%, najniższego od początku stycznia, w odpowiedzi na rosnące oczekiwania inflacyjne i popyt na bezpieczne inwestycje, który równocześnie obniżył rentowności nominalne.

Poza trudną do oszacowania premią za ryzyko geopolityczne obecną na rynku, podtrzymujemy pozytywną prognozę w przekonaniu, że inflacja pozostanie na wysokim poziomie, a banki centralne mogą mieć trudności z wystarczająco mocnym hamowaniem w obliczu ryzyka spowolnienia gospodarczego. Naszym zdaniem kryzys rosyjsko-ukraiński będzie w dalszym ciągu wspierał perspektywę wzrostu cen metali szlachetnych, nie tylko ze względu na potencjalną krótkoterminową ofertę „bezpiecznej przystani”, która będzie ulegać zmianom, ale przede wszystkim ze względu na to, co to napięcie będzie oznaczać dla inflacji (wzrost), wzrostu gospodarczego (spadek) i oczekiwań dotyczących podwyżek stóp przez banki centralne (mniejsza częstotliwość).

Kawa arabica, która ostatnio odnotowywała doskonałe wyniki, spadła do najniższego poziomu od listopada, a fundusze hedgingowe dokonały częściowej reorganizacji swoich portfeli w reakcji na wspomniane zakłócenia na wszystkich rynkach. Podczas gdy perspektywy ograniczonej podaży z Brazylii nie uległy poprawie, prognozy dla popytu uległy pogorszeniu, ponieważ brazylijscy eksporterzy anulowali kontrakty z Rosją i Ukrainą, co zwiększyło dostępność kawy w innych krajach. W efekcie obserwujemy niewielki wzrost zapasów monitorowanych przez ICE, co jeszcze bardziej – na razie – łagodzi obawy dotyczące wyczerpania rezerw.

Źródło: Ole Hansen, dyrektor ds. strategii rynków surowców, Saxo Bank