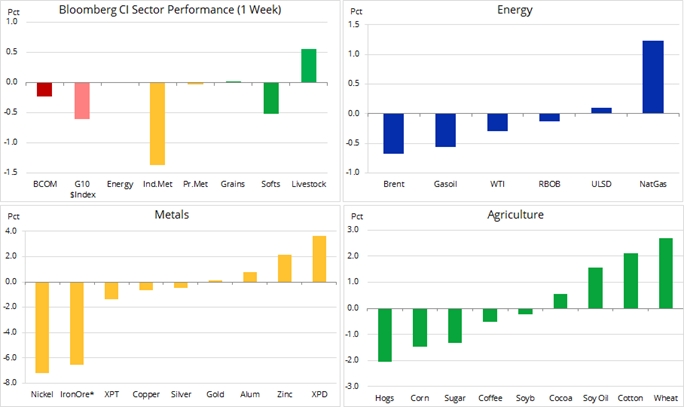

Był to stosunkowo spokojny tydzień na rynkach towarowych. Poszczególne sektory dążyły do wyceny oddziaływania licznych kluczowych zjawisk, takich jak osłabienie dolara, wzrost cen akcji, rozmowy w sprawie handlu, a także sytuacji dotyczącej Brexitu. MFW obniżył prognozę dla globalnego wzrostu do najniższego poziomu od czasu światowego kryzysu finansowego, natomiast Chiny, największy konsument surowców na świecie, odnotowały spadek PKB za III kwartał do zaledwie 6%, co stanowiło najgorszy wynik od początku lat 90.

Chiński wzrost gospodarczy ucierpiał na skutek słabego krajowego popytu i spadku eksportu ze względu na toczące się rozmowy w sprawie handlu ze Stanami Zjednoczonymi, mimo iż najnowsze dane ekonomiczne wykazują oznaki poprawy.

Osłabienie USD poprzedzone był umocnieniem GBP i EUR. Możliwość zawarcia porozumienia w sprawie Brexitu sprawiła, że funt odnotował pięciomiesięczne maksimum, natomiast euro, ulubiona krótka pozycja inwestorów spekulacyjnych, osiągnęło najwyższą cenę od siedmiu tygodni.

Produkty rolne

Ze względu na potencjał miniporozumienia w sprawie handlu pomiędzy Stanami Zjednoczonymi a Chinami, które mogłoby zostać zawarte w listopadzie na szczycie Wspólnoty Gospodarczej Azji i Pacyfiku w Chile, uzyskały wsparcie te produkty rolne, które mogłyby skorzystać na wzroście popytu ze strony Chin.

Ponadto wsparcie dla kluczowych upraw w Stanach Zjednoczonych zapewnia również obecnie fakt opóźnienia zasiewów, a w konsekwencji opóźnienia żniw. Oczekujące nadal na zbiory uprawy soi i kukurydzy mogą być w coraz większym stopniu narażone na ryzyko znacznego ochłodzenia lub opadów. Może to ostatecznie doprowadzić do korzystnego dla cen obniżenia produkcji.

Ropa

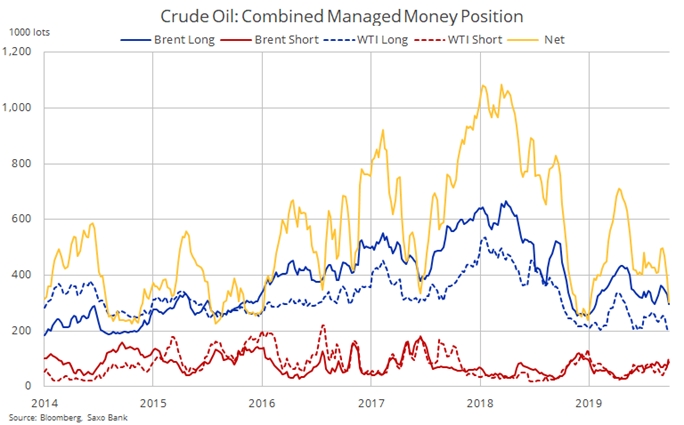

Ropa naftowa straciła na wartości, jednak w ujęciu ogólnym wydaje się, że zarówno cena ropy WTI, jak i Brent w dalszym ciągu utrzymuje się w relatywnie wąskim przedziale w okolicach odpowiednio 55 USD/b i 60 USD/b. Globalne perspektywy popytu w dalszym ciągu są problematyczne. Na obecne pogorszenie nastrojów negatywnie wpływa ostatnie obniżenie prognozy dla światowego wzrostu przez MFW oraz niepewność związana z negocjacjami w sprawie handlu pomiędzy Stanami Zjednoczonymi a Chinami.

Biorąc pod uwagę aktualne prognozy dla popytu, OPEC i Rosja mogą zostać zmuszone do utrzymania obecnego poziomu, a może wręcz do jeszcze większego ograniczenia produkcji w 2020 r. Bez względu na to, czy jest to osiągalne, powstrzyma to najprawdopodobniej jakąkolwiek hossę na rynku w perspektywie krótkoterminowej, o ile nie nastąpią nowe wydarzenia o charakterze geopolitycznym.

Wizyta prezydenta Putina na Bliskim Wschodzie scementowała zacieśnienie współpracy pomiędzy Rosją, Arabią Saudyjską i jej sojusznikami w Radzie Współpracy Zatoki Perskiej. Proces ten rozpoczął się jeszcze w 2017 r. porozumieniem w sprawie ograniczenia produkcji ropy, aby ustabilizować jej cenę. Rosja najprawdopodobniej wykorzysta też szansę, jaką stanowią coraz bardziej chaotyczne decyzje Donalda Trumpa w zakresie polityki zagranicznej.

Na fakt, iż podjęcie działań przez OPEC+ nie jest konieczne, wpływa spadek produkcji amerykańskiej ropy z łupków w 2019 r. i perspektywy dalszego spowolnienia tej produkcji w nadchodzących latach. Niższe ceny ropy i coraz bardziej szczegółowa analiza ze strony inwestorów dążących do zysków zamiast do szybkiego wzrostu doprowadziły do niemal ciągłego spadku liczby wiertni w ujęciu tygodniowym od listopada ubiegłego roku. Fundusz XLE, oparty na wynikach producentów amerykańskiej ropy naftowej i gazu ziemnego, w bieżącym roku odnotowywał o niemal 20% gorsze wyniki od indeksu S&P500. Wskazuje to na spadek zaufania inwestorów, co może obniżyć przyszły wzrost ze względu na brak inwestycji.

Powróćmy jednak do obecnego pogorszenia nastrojów, które ilustruje podejście dużych inwestorów spekulacyjnych do ropy. Według tygodniowych danych amerykańskiego raportu CFTC, w tygodniu kończącym się 8 października fundusze hedgingowe pozbyły się 87 000 lotów (87 mln baryłek) kontraktów terminowych na ropę WTI i Brent. Łączna sługa pozycja netto spadła do najniższego poziomu od dziewięciu miesięcy, tj. do zaledwie 301 000, po eliminacji premii za ryzyko związanej z wrześniowymi atakami w Arabii Saudyjskiej.

Największe straty odnotowała ropa WTI. Długa pozycja spadła do najniższego poziomu od 2013 r. Amerykańskie sankcje wobec chińskiej spółki COSCO Shipping Energy Transportation Co. Spowodowały gwałtowny wzrost kosztów czarteru tankowców VLCC. Do czasu ostatecznego spadku w tym tygodniu koszt transportu ropy naftowej z Zatoki Meksykańskiej do rafinerii na dalekim wschodzie może przyczynić się do zahamowania eksportu, a tym samym do wzrostu poziomu zapasów.

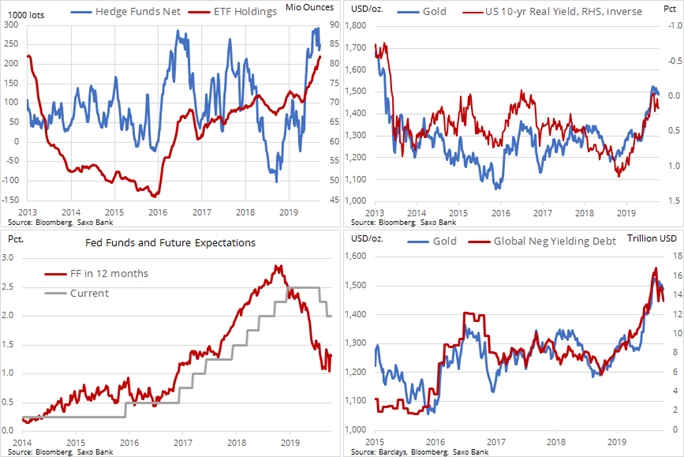

Złoto

Od ponad dwóch miesięcy cena złota utrzymuje się w okolicach 1 500 USD/oz. Z perspektywy wykresu niższe maksima wskazują na spadek momentum. Ta sama formacja może jednak również sygnalizować pojawienie się tzw. byczej flagi, która w przypadku przekroczenia poziomu 1 510 USD/oz może doprowadzić do ponownej hossy. Pogłębiona korekta do poziomu 1 450 USD/oz, a nawet 1 415 USD/oz, nie zdoła wpłynąć na zmianę podzielanej przez wielu – długoterminowej prognozy wzrostu ceny złota. Jedynie spadek poniżej 1 380 USD/oz, czyli dawnego maksimum przedziału, i zniesienie o 61,8% z linii rajdu od czerwca do września mogłoby wpłynąć na zmianę tego poglądu.

Chwilowo brakuje wsparcia zapewnianego przez obligacje. Jeszcze w czerwcu i w lipcu umożliwiło ono złotu wybicie powyżej 1 380 USD/oz, a zatem poza granice wieloletniego przedziału. Jednak pomimo stabilizacji rentowności obligacji po ich gwałtownym spadku, osiągnięciu przez ceny akcji amerykańskich niemal rekordowego poziomu oraz możliwości zawarcia porozumienia w sprawie handlu, złoto zdołało uniknąć istotnej korekty.

Wskazuje to, że metal ten cieszy się nadal znacznym popytem, nie tylko ze strony krótkoterminowych inwestorów spekulacyjnych, którzy w innym przypadku usiłowaliby doprowadzić do bessy, aby przeprowadzić squeeze długich pozycji, ale także ze strony przedstawicieli realnego pieniądza dążących do dywersyfikacji ze względu na prognozowane globalne spowolnienie gospodarcze i ryzyko geopolityczne.

Na wykresie poniżej przedstawiono niektóre czynniki wpływające obecnie na ceny złota, a także srebra oraz – w mniejszym stopniu – platyny. Niedawny wzrost realnych rentowności i redukcja długu o ujemnej rentowności z 17 bln USD do obecnego, choć nadal imponującego poziomu 13,4 bln USD, przyczyniły się do zmniejszenia, aczkolwiek nie do eliminacji, apetytu na metale inwestycyjne.

Wolumen oparty na złocie

Ogólny wolumen opartych na złocie funduszy notowanych na giełdzie w posiadaniu inwestorów od maja stale rośnie i wynosi obecnie zaledwie 26 ton mniej, niż rekordowy poziom z grudnia 2012 r. Fundusze hedgingowe utrzymują niemal rekordową długą pozycję netto za pośrednictwem kontraktów terminowych i to właśnie potencjalna redukcja w tej kategorii traderów stanowi obecnie największe zagrożenie.

W perspektywie krótkoterminowej, kiedy rynek przestanie koncentrować się na niższych rentownościach, które mogły chwilowo dotrzeć do ściany, rynek metali szlachetnych może stracić wsparcie. Przewiduje się jednak, że po okresie konsolidacji cena złota będzie rosnąć. Do poziomu 1 550 USD/oz do końca roku i wyżej w 2020 r. Czynnikami, które przejmą rolę spadających rentowności obligacji, najprawdopodobniej będą osłabienie dolara, dalszy skup aktywów przez banki centralne i cięcia stóp przez FOMC.

Źródło: Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank