Ceny ubezpieczeń tego samego mieszkania różnią się w zależności od ubezpieczyciela nawet o kilkaset złotych – oszacowała multiagencja Superpolisa Ubezpieczenia.

- W Warszawie cena najdroższego ubezpieczenia dla przykładowej nieruchomości jest o 94% wyższa w porównaniu z najtańszą polisą, a w Gdańsku różnica wynosi aż 134%.

- Od wysokości składki ważniejszy jest zakres ochrony mieszkania, ale dane pokazują, że nawet identyczne polisy można kupić w skrajnie różnych cenach.

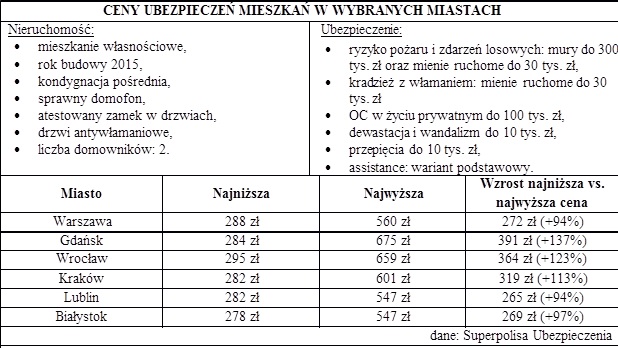

Raport przygotowany przez multiagencję Superpolisa Ubezpieczenia zawiera porównanie ofert kilkunastu ubezpieczycieli. Zestawienie pokazuje, ile kosztuje ubezpieczenie przykładowej nieruchomości: mieszkania wybudowanego w 2015 r., które znajduje się na kondygnacji pośredniej, posiada podstawowe zabezpieczenia antywłamaniowe – jego wartość to 300 tys. zł, a znajdujących się w nim tzw. ruchomości domowych 30 tys. zł. Wyceniana polisa obejmuje ryzyko pożaru i innych zdarzeń losowych, kradzież z włamaniem, OC w życiu prywatnym, dewastację, przepięcia i podstawowy wariant assistance.

– Sprawdziliśmy ceny ubezpieczeń maksymalnie zbliżonych do siebie pod względem zakresu ochrony. Ustaliliśmy, że identyczne polisy mogą znacząco różnić się od siebie składką w zależności od ubezpieczyciela. Trzeba podkreślić, że to trend charakterystyczny nie tylko dla tej konkretnej, ale dla wszystkich bez wyjątku nieruchomości. Oznacza to, że właściciele mieszkań taką samą ochronę kupią zarówno tanio, jak i drogo. Nie przepłacą, jeśli przed zakupem zestawią ze sobą oferty różnych zakładów ubezpieczeń – tłumaczy Jakub Nowiński, członek zarządu w multiagencji Superpolisa Ubezpieczenia.

Najdroższe polisy o ponad 100% droższe od najtańszych

Kalkulacje cen przeprowadzono w kilku wybranych miastach wojewódzkich. W każdym przypadku powtarza się ten sam schemat – najtańsze i najdroższe ubezpieczenia, porównywalne pod względem zakresu ochrony, bardzo wyraźnie różnią się cenami.

W Warszawie najtańsza polisa kosztuje 288 zł, a najdroższa 560 zł – to 272 zł różnicy i wzrost ceny o 94%. Rozpiętości potrafią być jeszcze większe. Przykładem Gdańsk, w którym właściciel nie ubezpieczy mieszkania z przykładu poniżej 284 zł. Na drugim końcu cenowej stawki czeka na niego oferta za 675 zł, czyli o 391 zł i 137% droższa. Różnicę ponad 100% pomiędzy najtańszą a najniższą składką widać również we Wrocławiu i Krakowie.

Zakres ochrony ma pierwszeństwo przed ceną

Kalkulacje pokazują, że wyższa składka nie zawsze jest uzasadniona szerszym zakresem ochrony. Czasem wynika po prostu z polityki cenowej firmy. Nie należy jednak z góry odrzucać droższego ubezpieczenia. Kluczowe jest zawsze poznanie elementów, z których składa się ochrona.

– Oszczędności należy szukać tylko w obrębie tych polis, które spełniają nasze wymagania. W pierwszej kolejności trzeba więc zwracać uwagę na zakres ochrony, a dopiero potem na cenę. Ona ma olbrzymie znaczenie, ale najważniejsze to zadbać, aby wypłacone odszkodowanie pozwoliło na przywrócenie stanu nieruchomości sprzed szkody – mówi Jakub Nowiński.

Planując ubezpieczenie trzeba przede wszystkim skoncentrować się na ustaleniu realnych zagrożeń, na jakie narażona jest nasza nieruchomość. Każda polisa powinna obejmować zwłaszcza ryzyko pożaru, a w miarę potrzeb także np. powodzi. Warto rozważyć ubezpieczenia dodatkowe w rodzaju assistance (wsparcie hydraulika, ślusarza, lekarza) czy OC w życiu prywatnym (wsparcie finansowe za szkody wyrządzone na mieniu osób trzecich). Istotne przy wyborze ubezpieczenia jest precyzyjne określenie sumy ubezpieczenia samej nieruchomości oraz znajdujących się w niej przedmiotów. Suma nie powinna być niższa od rzeczywistej wartości mienia.

Źródło: multiagencja Superpolisa Ubezpieczenia