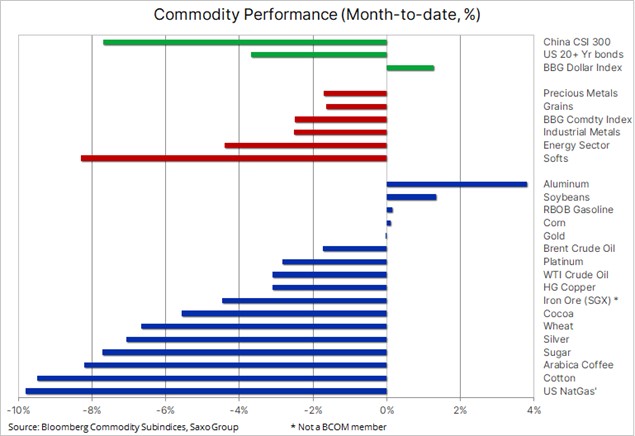

Indeks towarowy Bloomberg, który dotychczas poszedł w dół o 2,3% w ujęciu miesięcznym, może odnotować najgorszy miesiąc od września ubiegłego roku. Pogorszenie nastrojów na rynkach azjatyckich przyczyniło się do umocnienia dolara, tym samym powodując konsolidację cen coraz większej liczby surowców – ostatnio metali przemysłowych.

Do wyhamowania impetu przyczynił się także nagły wzrost rentowności amerykańskich obligacji skarbowych, przedłużanie lockdownów i problemy ze szczepieniami w Europie, jak również sygnały, że Chiny rozpoczęły wygaszanie szeroko zakrojonego programu bodźców fiskalnych, który zapewniał wsparcie zarówno gospodarce chińskiej, jak i globalnej na początkowych etapach trwającej od roku pandemii.

W II kwartale nadal czekamy na osłabienie waluty amerykańskiej, jednak pod względem taktycznym istnieje znaczne pole manewru do przedłużenia rajdu, dopóki perspektywy wzrostu w Stanach Zjednoczonych postrzegane będą jako chwilowe wyskoki ponad większość pozostałych krajów świata i dopóki Rezerwa Federalna będzie ignorować długoterminową niemożliwą matematykę dotyczącą planowanej na ten rok emisji obligacji skarbowych (a wraz z nią wartego wiele bilionów dolarów ostatecznego planu infrastrukturalnego Bidena) w kontekście bieżącej skali skupu aktywów przez Fed w ramach luzowania ilościowego.

Miedź znajduje się poniżej lokalnego wsparcia na poziomie 4 USD/lb, jednak dotychczas zdołała znaleźć potencjalnych nabywców przed poziomem 3,93 USD/lb, stanowiącym zniesienie o 50% z linii wzrostu od końca stycznia. Mimo iż prognoza długoterminowa dla miedzi jest nadal zdecydowanie pozytywna ze względu na oznaki strukturalnego ograniczenia podaży, rynek utracił impet w reakcji na odbicie o 80% stanu zapasów monitorowanych przez giełdy w Londynie, Szanghaju i Nowym Jorku.

Choć miedzi udało się utrzymać kurs boczny od zakończenia Chińskiego Nowego Roku, nastroje ulegały pogorszeniu w związku z sygnałami osłabienia w Państwie Środka, gdzie ograniczanie skali bodźców fiskalnych uznano za jedną z przyczyn spadku indeksu CSI 300 o 18% w ciągu ostatnich pięciu tygodni. Równocześnie inwestorzy spekulacyjni od czterech tygodni są sprzedającymi netto w odniesieniu do miedzi HG, przez co długa pozycja netto spadła do poziomu zaledwie 45 tys. lotów, czyli do ośmiomiesięcznego minimum.

W związku z powyższym istnieje ryzyko, że dalsza likwidacja słabych długich pozycji może spowodować jeszcze większe zniesienie w okolice 3,88 USD, tj. pięćdziesięciodniowej średniej ruchomej, na którym to poziomie najprawdopodobniej pojawią się taktyczne długie pozycje ze zleceniem stop poniżej 3,80 USD.

Osłabienie metali przemysłowych spowodowało kolejne utrudnienie dla srebra, które w ubiegłym tygodniu zmagało się z problemami, a ostatni spadek poniżej 25 USD przyczynił się do obniżenia wartości tego metalu względem złota do najniższego poziomu od dwóch miesięcy: relacja XAU/XAG ponownie przekroczyła 70 uncji srebra do jednej uncji złota. Srebro w pełni zniwelowało tym samym szalony i nieoparty na faktach squeeze, który 1 lutego na krótko wywindował jego cenę powyżej 30 USD.

W ujęciu ogólnym srebro utrzymuje się w bardzo szerokim przedziale 22,50-30 USD, jednak ze względu na wysoką betę i ryzyko dalszej aprecjacji dolara grozi mu kolejna likwidacja pozycji spekulacyjnych, zanim ostatecznie znajdzie ponowne wsparcie, o czym jesteśmy przekonani.

Ponadto farmerzy amerykańscy mogą tego lata obsiać największy areał od 2014 r. W ubiegłym roku indeks upraw Bloomberg poszedł w górę o ponad jedną trzecią, a soja (+58%) i kukurydza (+45%) odnotowały najwyższe poziomy od ponad siedmiu lat. Podczas gdy spółkom wydobywczym zwiększenie produkcji w odpowiedzi na wyższe ceny może zająć 5-10 lat, farmerzy są w stanie reagować z roku na rok. 31 marca amerykański Departament Rolnictwa opublikuje swoją prognozę zasiewów, a jeżeli pogoda dopisze, przewiduje się rekordowe zbiory – badania wskazują na zwiększony areał upraw soi, a w szczególności kukurydzy. Inwestorzy spekulacyjni dysponują niemal rekordową długą pozycją, dlatego należy się spodziewać wzrostu zmienności przed publikacją i tuż po niej.

Źródło: Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank

![Polscy inwestorzy stawiają na kruszce [RAPORT]](https://skarbiec.biz/wp-content/uploads/Polscy-inwestorzy-stawiaja-na-kruszce-RAPORT-350x350.jpg)