Banki przykręcają kurek z kredytami. Jak pokazują najnowsze badania Instytutu Keralla na zlecenie firmy faktoringowej NFG, już co piąty przedsiębiorca doświadczył ze strony banku odmowy na uzyskanie kredytu. Jeszcze w 2016 roku – w podobnej sytuacji był co siódmy przedsiębiorca. Dla małych i średnich firm oznacza to, że trudniej będzie im pozyskać finansowanie na bieżącą działalność i inwestycje. Ratunkiem dla nich może być faktoring.

W I kwartale 2019 roku banki znów zaostrzyły kryteria przyznawania kredytów dla przedsiębiorców. Przyczyn tego jest wiele. To m.in. wzrost ryzyka niektórych branż (np. branży budowlanej), ale również rezygnowanie z mniej rentownych produktów bankowych. Istotnie, sytuacja finansowa branży bankowej od kilku lat pogarsza się. Wzrost kosztów, regulacyjne obciążenia czy niskie stopy procentowe – to tylko niektóre problemy tego sektora. Według Związku Banków Polskich, zwrot z kapitałów sektora bankowego w 2018 roku zmniejszył się prawie o połowę w stosunku do roku 2011, a zysk netto sektora w styczniu br. skurczył się do 255 mln zł wobec 1,75 mld zł w 2013 roku.

Optymizmem nie napawają też dane Krajowego Rejestru Długów, z których wynika, że wartość przeterminowanych należności, jakie mają spółki i mikroprzedsiębiorstwa wobec banków, wzrosła w ciągu roku o ponad ćwierć miliarda złotych (z 969 mln zł do 1,2 mld zł), a odsetek firm, które przestały terminowo spłacać kredyty w bankach, wzrósł o 30%. Nic więc dziwnego, że banki postanowiły zaostrzyć kryteria udzielania kredytów dla firm.

Kredyty coraz trudniej dostępne…

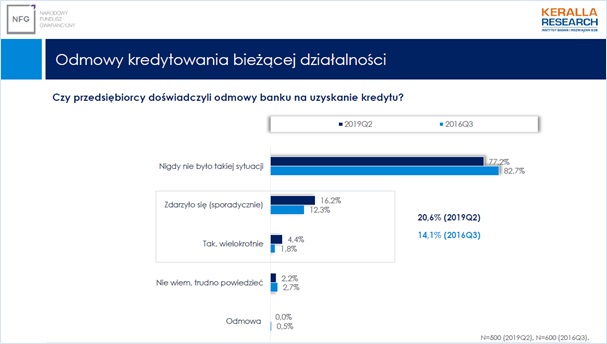

Najnowszy raport Instytutu Keralla na zlecenie firmy faktoringowej NFG „Percepcja faktoringu w MŚP”, wskazuje, że w 2019 roku 20,6% przedsiębiorstw spotkało się z odmową kredytu ze strony banku. W 2016 roku takiej odmowy doświadczyło 14,1% przedsiębiorców. Widać więc, że dostępność kredytów firmowych w Polsce spada, co oznacza, że coraz więcej właścicieli ubiegających się o kredyt, nie otrzymuje niezbędnego wsparcia.

Najbardziej stratne w tym przypadku są JDG-i (20,6% wskazań) i małe spółki (24,1%), a także przedsiębiorcy prowadzący działalność usługową (22,6%) i produkcyjną (22,1%). Nieco rzadziej odmowę słyszały firmy średnie (13%) oraz działające w branży handlowej (15,4%).

– Kredyty przez wiele lat były jednym z najpopularniejszych narzędzi finansowych. Dotychczasowe nasze badania wskazują, że wybiera je 42,1% przedsiębiorców z sektora MŚP. A wynika to głównie stąd, że przedsiębiorcy po prostu nie znają innych narzędzi wsparcia finansowego. Teraz, kiedy banki przykręcają kurek z kredytami, gros tych przedsiębiorców nie wie, skąd pozyskać środki na bieżącą działalność i inwestycje. Tymczasem negatywna ocena scoringowa w banku nie przekreśla szans na finansowanie, bo jest jeszcze faktoring, który można uzyskać szybko, łatwo i niższym kosztem. Chciałbym, aby przedsiębiorcy mieli tego świadomość – mówi Dariusz Szkaradek, prezes Zarządu firmy faktoringowej NFG.

…a faktoring coraz łatwiej

Od firm, które ubiegają się o kredyt, banki wymagają zazwyczaj PIT-u, księgi przychodów i rozchodów czy wyciągów z konta. W przypadku eFaktoringu takich wymagań nie ma. Finansowanie faktur odbywa się w całości przez Internet i nie potrzeba do tego wielu formalności. Dodatkowo, w przeciwieństwie do kredytu, umowa faktoringowa jest umową nienazwaną. Strony mogą całkowicie zrezygnować z zawarcia umowy w formie pisemnej i zawrzeć ją w tzw. formie dokumentowej.

Często też, tam gdzie banki odmawiają przedsiębiorcom finansowania, rezygnując na przykład z mniej rentownych usług, faktoring oferowany przez fintechy staje się ostatnią deską ratunku dla firm.

– Nie odstrasza nas finansowanie najmniejszych firm, które dla banków są niewiarygodne, i sektorów powszechnie uznawanych za ryzykowne. Stosowane przez nas metody oceny ryzyka pozwalają nam na podejmowanie takich decyzji. Specjalizujemy się w faktoringu online dla mikroprzedsiębiorców, głównie z branży budowlanej, transportowej i usługowej. Z doświadczenia mogę powiedzieć, że wiele firm odrzuconych przez banki u nas otrzymuje niezbędne finansowanie – mówi Dariusz Szkaradek.

Tańsza alternatywa

Faktoring jest również tańszą i bezpieczniejszą dla przedsiębiorcy opcją niż kredyt. Nie obciąża budżetu firmowego dodatkowymi kosztami w formie comiesięcznych rat kredytowych. Opłata za usługę pobierana jest z dołu i stanowi jednorazowy koszt. Warto podkreślić, że w przypadku faktoringu, przedsiębiorca otrzymuje pieniądze, które i tak mu się należą – tyle że firma faktoringowa wypłaca mu je od razu. Przedsiębiorca nie odczuwa więc negatywnych skutków opóźnień w płatnościach od kontrahenta, nie jest narażony na utratę płynności finansowej i na ryzyko zatorów płatniczych. Faktoring pozwala świadomie zarządzać należnościami w przedsiębiorstwie, a pieniądze uwolnione z faktur można przeznaczyć na bieżące wydatki, rozwój, inwestycje czy uregulowanie zobowiązań.

Źródło: Biuro Prasowe NFG i Krajowy Rejestr Długów